相続時精算課税制度で住宅を生前贈与?メリット・デメリットからオトクな判断を!

「親から住宅を贈与してもらいたいけど、贈与税とか高そうだな…。」とそんな時、「相続時精算課税制度を使えば、一定額まで贈与税は非課税!」と聞いたら期待しますよね。親側も大事な家を子世帯に譲るならば、そのメリットが気になることでしょう。

しかし、感の良い方は「相続時に精算ってことは、結局、親が亡くなった後に相続税がかかるってことか…。」と、オトクには感じられないかもしれません。

一方で、「親が亡くなった後に相続したほうが小規模宅地等の特例で評価額を減額でき、結局オトクなケースもある」との情報も。

これらの税制や特例は何やら小難しそうですね。メリットやデメリットを踏まえて、一体どのように親から住宅を取得するのがオトクなのでしょうか?

・親の住宅をオトクに取得したい人

・今すぐ生前贈与 or 将来相続で迷っている人

・相続時精算課税制度や小規模宅地等の特例の効果が分からない人

増加する被相続人や課税額

「令和4年分相続税の申告事績の概要」(国税庁、令和5年12 ⽉)によると、被相続人(死亡者)や課税額の総額は増加しています。相続税を何とか減らせないかと悩んでいる方も増えていることでしょう。

令和4年分における被相続⼈数(死亡者数)は 1,569,050 ⼈(前年対⽐ 109.0%)でした。

出典:「令和4年分相続税の申告事績の概要」(国税庁、令和5年12 ⽉) (https://www.nta.go.jp/information/release/kokuzeicho/2023/sozoku_shinkoku/pdf/sozoku_shinkoku.pdf、2024年2月6日アクセス)を加工(一部省略、黄色マーカ付け)して作成。

そのうち相続税の申告書の提出に係る被相続⼈数は 150,858 ⼈(同 112.4%)、その課税価格の総額は 20 兆 6,840 億円(同 111.3%)、申告税額の総額は2兆 7,989 億円(同 114.6%)でした。

税金の負担を減らしたいと思ったら、オトクな税制や特例を知り、メリットだけでなくデメリットも理解することが重要です。一見、税額が減るメリットがあるように思えても、家計全体のやりくりを考えたときに、必ずしもオトクとは限らないためです。

オトクな税制や特例を知ろう!

相続時精算課税制度とは?

一定の条件のもとで贈与税の負担を軽くし、相続時に精算(相続財産として加算)できる制度です。これだけ聞くと、「なーんだ、結局は税金の支払いを先延ばしするだけなのか…。」とがっかりされるかもしれませんね。しかし、この記事では住宅費用全体の観点で絶大な効果を発揮するケースをご紹介します。

また、令和6年(2024年)1月1日以降は毎年110万円まで基礎控除があり、相続時にも控除できるメリットもあります。この点については「令和5年度 相続税及び贈与税の税制改正のあらまし(令和5年6月)」(国税庁)の資料で分かりやすく図解されており、理解の助けになります。

贈与税

出典:「令和5年度 相続税及び贈与税の税制改正のあらまし(令和5年6月)」(国税庁) (https://www.nta.go.jp/publication/pamph/pdf/0023006-004.pdf、2024年2月6日アクセス)を加工(一部省略、黄色マーカ付け)して作成。

相続時精算課税を選択した受贈者は、特定贈与者ごとに、1年間に贈与により取得した財産の価額の合計額から、基礎控除額(110万円(注))を控除し、特別控除(最高2,500万円)の適用がある場合はその金額を控除した残額に、20%の税率を乗じて、贈与税額を算出します。

(…略…)

相続税

相続時精算課税を選択した受贈者は、特定贈与者から取得した贈与財産の贈与時の価額(…略…)から、基礎控除額を控除した残額を、その特定贈与者の相続財産に加算します。

ただ、相続時精算課税を使う場合には次のデメリットもあります。

- 暦年課税には戻れなくなる。

- 贈与済みの土地について、相続時に小規模宅地等の特例(次項参照)を使えなくなる。

小規模宅地等の特例とは?

一定の条件のもとで相続する宅地等については、相続税の計算上、一定面積まで減額することができる特例です。国税庁の以下のページには概要とともに、条件や減額割合について紹介されています。

(…略…)

出典:「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」(国税庁、タックスアンサー、https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm、2024年2月6日アクセス)を加工(一部省略、黄色マーカ付け)して作成。

その宅地等のうち一定の面積までの部分(「小規模宅地等」といいます。)については、相続税の課税価格に算入すべき価額の計算上、下記の「減額される割合等」の表に掲げる区分ごとにそれぞれに掲げる割合を減額します。

被相続人等の居住の用に供されていた宅地等については、条件を満たせば330平方メートルまでは80%も減額されるのです。例えば、2000万円の条件を満たす宅地については、相続税の計算上の評価額を1600万円も減らせる(400万円として計算できる)ということですね。ただし、意外と条件は厳しいため、自分のケースで条件を満たせるのか注意が必要です。

では、このような税制や特例を踏まえて、親の住宅をオトクに取得するためのポイントを見ていきましょう。

親の住宅をオトクに取得する3つのポイント

親の住宅をオトクに取得するための3つのポイントがあります。

- 税金(贈与税、相続税)

取得方法のパターンごとに税金の負担額を試算して比較することをお勧めします。相続時精算課税制度で贈与税を減らせても相続税がかかったり、小規模宅地等の特例による相続税の減額が効果的なケースもあるからです。 - 地価の変化予測

地価が上がると考えられる場合、相続時精算課税制度を適用して早く贈与してもらったほうがオトクなケースがあります。贈与時の価額をもとに相続財産に加算すべき額が計算されるためです。 - 賃貸料金が浮くメリット

早く住宅の贈与を受けるほど、賃貸料金が浮くメリットがあります。賃貸料金は毎月数万円でも、チリも積もればその効果は大きいものです。

損得を考えたときについつい税金や地価に気を取られがちですが、3番目の賃貸料金が浮くメリットが意外と重要です。長期的には賃貸料金の負担が家計を左右するほど大きいことがあるためです。例えば、毎月10万円の家賃で生活している人が、親の家を相続できるのが10年先になる場合、単純計算で10万円×12か月×10年=1200万円もの家賃を支払うことになるのです。これは大きい!

それでは、これら3つのポイントを踏まえて親の住宅の取得方法を検討してみましょう。この記事では例として、次のシナリオの設定条件で、将来の家計をシミュレーションしてみます。

シミュレーション

〜親の住宅の取得方法により将来の家計は?〜

シナリオの設定条件

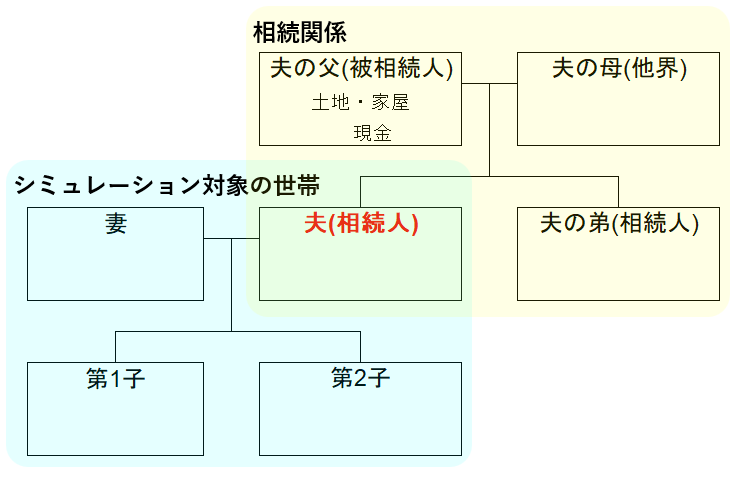

- 家族条件

| 家族条件 | 歳(現在) | 生計から外れる |

| 夫 | 40 | 100歳で死亡 |

| 妻 | 37 | 100歳で死亡 |

| 第1子 | 10 | 23歳で独立 |

| 第2子 | 7 | 23歳で独立 |

- シミュレーション対象の世帯と相続関係

- 比較条件

| 比較項目 | ケース1 | ケース2 | ケース3 |

| 夫の親の住宅の取得方法 | 贈与 (相続時精算課税制度) | 相続 (小規模宅地等の特例) | 相続 (小規模宅地等の特例) |

| 夫の親の住宅を取得した時期 | 贈与時 (夫41歳) | 相続時 (夫51歳) | 相続時 (夫51歳) |

| 取得時期の土地の評価額 | 2000万円 | 2000万円 | 4000万円 |

| 夫にかかる相続税 (ケース1は贈与税の控除後) →計算の詳細はこちら | 21 | 18 | 60 |

| 賃貸費用(年間120万円 (夫40歳時の水準で表示)) | 夫40歳まで | 夫50歳まで | 夫50歳まで |

- その他の詳細データはこちらを参照。

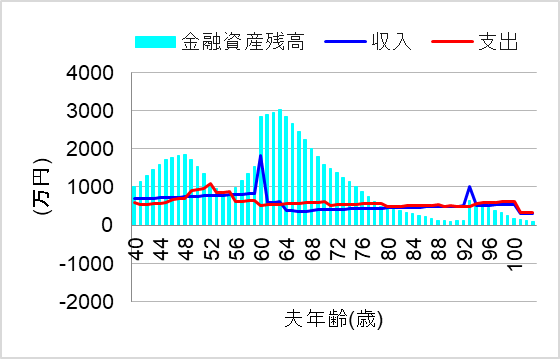

1. 相続時精算課税制度で生前贈与

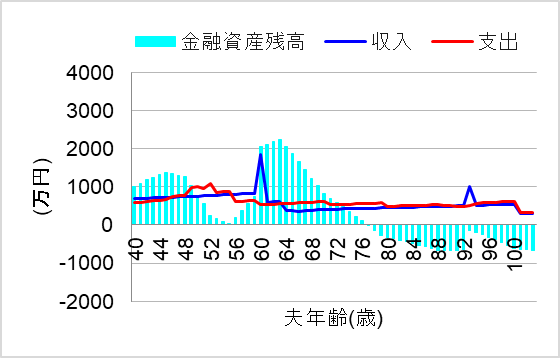

ではまず、親の生前(夫41歳時)に相続時精算課税制度を利用して住宅の贈与を受けたケースについて、シミュレーションしてみます。このケースではかかった贈与税を相続時に控除した結果、相続税は21万円で済んだのです。また、他のケースより10年も早くから家賃が浮きます。この場合、将来の家計はどうなるでしょうか?

おおっ、これなら何とか一生、お金には困らなさそうですね。親から住宅を贈与してもらえるのは、何とありがたいことでしょう!

2. 小規模宅地等の特例

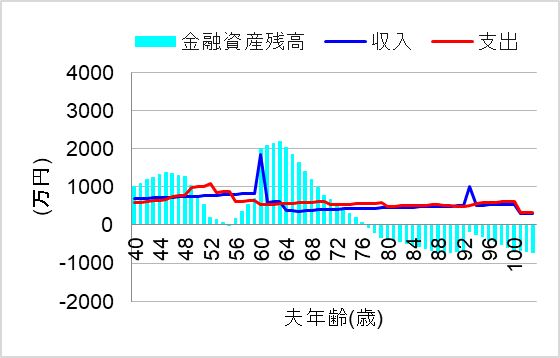

では次に、夫51歳時に親が亡くなり、住宅を相続で入手した場合についてシミュレーションしてみます。この場合、家なき子に優しい小規模宅地等の特例(なぜ優しいかは別の記事を参照)を満たし、土地の評価額を80%も減額!その結果、相続税の負担を18万円にまで減らせたものとします。この場合、将来の家計はどうなるのでしょうか?

あれ?こんなにオトクに相続したはずなのに、老後に資金ショートしてしまいました。なぜでしょうか?

実は、相続が発生するまでずっと賃貸を続けていたことが、長い目で見ると大きな負担になっていたのです。税金対策だけでなく、かかり続ける家賃負担も考慮して家計全体で考えるべきでしたね。

3. 小規模宅地等の特例&地価上昇

では最後に、ケース2と同様に住宅を相続で取得するのですが、駅近で利便性の良い実家周辺の地価が10年間で2倍(1000万円→2000万円)に上昇した場合を想定します。この場合も、小規模宅地等の特例で80%減額できたことで、相続税は60万円程度までの上昇に抑えられたものとします。すると、将来の家計はどうなるのでしょうか?

ケース2と大して変わらないですね。つまり、小規模宅地の特例で相続税を減額できてオトクだとは言っても、結局、相続するまで実家に住めないのであれば、家賃の負担のほうがはるかに大きかったのです。こんなことなら、ケース1のように早く住宅の贈与を受けて賃貸から脱却しておいたほうがオトクでしたね。

まとめ

親の住宅をオトクに取得したいと思っても、今すぐ生前贈与してもらうのか、将来相続すべきかで悩ましいものです。さらに相続時精算課税制度や小規模宅地等の特例などという、小難しい用語が出てきてもよく分かりませんね。この記事では、これらの制度や特例について解説するとともに、親の住宅をオトクに取得するための次の3つのポイントに触れました。

- 税金(贈与税、相続税)

- 地価の変化予測

- 現在の賃貸料金が浮くメリット

損得を考えたときについつい税金や地価に気を取られがちですが、将来にわたる住宅費用に目を向けることが重要です。この記事でシミュレーションした例のように、かかり続ける賃貸料金の負担が将来の家計を圧迫することもあるためです。

皆さんも、自分のケースではどのように取得するのがオトクなのか、将来の家計をシミュレーションして検討してみてはいかがでしょうか?

とはいえ、個人の価値観や諸事情により、どうしても今すぐには贈与は受けられないことや、相続を待てないケースもあります。その場合、税金や賃貸料金の負担が家計にのしかかってきてから慌てないように厳しく見積もり、対策を考えておくことをお勧めします。生活費、教育費、働き方、投資、保険、節税など、様々な面での見直し方法がありますので、総合的に見直すと良いでしょう。