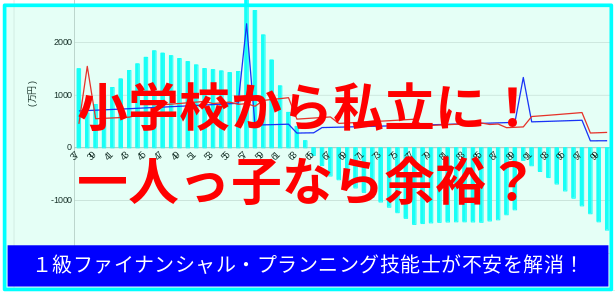

小学校から私立に!一人っ子なら余裕?

晩婚化が進む中、40代で念願の子どもに恵まれ、教育には力を入れたいと考えているご夫婦もいらっしゃるでしょう。

40代ですから年収もそれなりにあり、これまで独身または夫婦のみだった場合は、お金に余裕のある生活に慣れているかもしれません。ましてや子どもは一人だけとなると、愛情もお金も一人の子に集中し、小学校から私立に通わせようと意気込むのも無理もありません。

しかし冷静に考えると、この子が大学を卒業するときに、夫婦はすでに60代。老後の生活へのしわ寄せは大丈夫なのでしょうか?何となく不安に思いつつも、期待との間で葛藤するかもしれませんね。

小学校から私立に入れた場合の

・将来の家計の見通しの例

・厳しい場合の対策のヒント

具体的には次の方法でこれらを見ていきます。

- 将来の金融資産残高の推移をシミュレーション

- 金融資産残高をプラスに維持できるように収支を調整

待望の子どもですので、教育費は聖域としてしまいがちですが、長期的な視点で現実を直視し、適切な判断と覚悟をしておくことをお勧めします。

統計データから見る教育費の差

文部科学省「令和3年度 子供の学習費調査」および株式会社日本政策金融公庫 令和3年度「教育費負担の実態調査結果」をもとに著者が作成した次の表によると、公立と私立の教育費は随分と違いますね。特に小学校では公立より私立のほうが5倍近く、中学校では3倍近くも多くかかる傾向です。小中学校の教育費だけでも、一人っ子だからと言って、二人兄弟の場合の教育費を一人に集中させる程度では済まなさそうですね。さらに、中学校が私立ならそのまま高校もエスカレーターで私立、大学も私立となる可能性があります。

| 平均的な教育費 (万円) | 公立 | 私立 | |

| 幼稚園 | 年間費用 | 16.5 | 30.9 |

| 3年間合計 | 49.5 | 92.7 | |

| 小学校 | 年間費用 | 35.3 | 166.7 |

| 6年間合計 | 211.5 | 1000.2 | |

| 中学校 | 年間費用 | 53.9 | 143.6 |

| 3年間合計 | 161.6 | 430.9 | |

| 高校(全日制) | 年間費用 | 51.3 | 105.4 |

| 3年間合計 | 153.9 | 316.3 | |

| 「令和3年度 子供の学習費調査」(文部科学省)のデータ(※)を加工して作成。 ※https://www.mext.go.jp/b_menu/toukei/chousa03/gakushuuhi/kekka/k_detail/mext_00001.html | |||

| 平均的な教育費(万円) | 国公立 | 私立 | |

| 大学(文系) | 入学費用 | 67.2 | 81.8 |

| 年間在学費用 | 103.5 | 152.0 | |

| 4年間合計 | 481.2 | 689.8 | |

| 大学(理系) | 入学費用 | 67.2 | 88.8 |

| 年間在学費用 | 103.5 | 183.2 | |

| 4年間合計 | 481.2 | 821.6 | |

| + | |||

| 自宅外通学費 | 始める費用 | 38.7 | |

| 年間費用 | 95.0 | ||

| 4年間合計 | 418.7 | ||

| = | |||

| 自宅外(文系) | 4年間合計 | 899.9 | 1108.5 |

| 自宅外(理系) | 4年間合計 | 899.9 | 1240.3 |

| (出所) 株式会社日本政策金融公庫 令和3年度「教育費負担の実態調査結果」をもとに著者作成 | |||

一人っ子とはいえ、小学校から私立に入れるのはそれなりの覚悟が必要になりそうだと薄々感じながらも、教育だけはしっかりさせたいとの思いから、やはり葛藤するのではないでしょうか?具体的にどんな覚悟が必要になるのか、シミュレーションしてみましょう。

シミュレーション

〜一人っ子の進路の選択により家計は?〜

シナリオの設定条件

| 家族条件 | 歳(現在) | 生計から外れる |

| 夫 | 40 | 100歳で死亡 |

| 妻 | 37 | 100歳で死亡 |

| 子 | 3年後(妻40歳時)出生 | 23歳で独立 |

| 金融資産条件 | 万円 | 年齢 |

| 貯蓄残高 | 1500 | 夫40歳時点 |

| 住宅ローン負債条件 (固定金利、元利均等) | ||

| 住宅ローン残債 | 2000 | (万円)夫40歳時 |

| 金利 | 2 | (%)全期間固定 |

| 残20年 | ||

| 返済額 | 120 | (万円/年) |

その他シミュレーションに用いたデータの詳細はこちらをご参照ください。

ケース1:小学校から私立

ではまず、期待通り小学校から私立のケースで将来の金融資産残高をシミュレーションしてみます。社会人生活が長く、今まで自分たちのことにもお金を使い慣れており、生活レベルを崩さない前提とします。

夫が60歳で一旦退職金が入り、65歳まで半分の収入で働き続けることを想定しましたが、この状況で子どもが大学に進学するとなると、一気に金融資産は底を尽きてしまいますね。現在は給料がそれなりにあっても、将来に向けた資金余力は残っていなかったことになります。

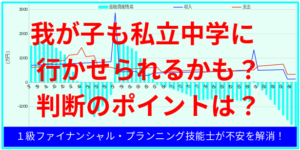

ケース2:公立の小中学校

では、不本意ながら公立の小学校・中学校とする場合はどうなるでしょうか?

老後資金が心もとないですが、自分たちの生活費を多少調整したり、介護に入る頃に自宅を売却などすれば、まだ挽回できそうですね。

そうだと分かっても、やはりどうしても小学校から私立に通わせたい場合、どのような覚悟が必要なのでしょうか?

ケース3:小学校から私立&老後に節約

他のことは節約してでも、我が子の将来のために教育にだけはしっかりお金をかけ、小学校から私立に通わせたい場合についてシミュレーションしてみます。

「他のことは節約してでも」という点が重要で、一時的な感情だけで判断しては危険です。節約するつもりでいても、実際に私立小学校に入ってみると、周囲は経済的に恵まれた家庭も多く、友達の持っている物や付き合い方など、生活費・交際費ともに下げることは容易ではないかもしれません。では、子どもが大学を卒業するまでは今の生活レベルを維持し、老後の節約で挽回できるのでしょうか?

例えば今回の例で、子どもがようやく独立した夫66歳以降〜70歳まで毎月4万円(現在価値)、夫71〜80歳まで毎月2万円(現在価値)ずつ生活費を節約するとどうなるでしょうか?

何とか資金ショートせずに済みそうですね。

十分な覚悟が必要なのは、せっかくリタイアして活動的に過ごせる夫66歳〜80歳の間、本当に節約できるのか?ということになります。しかも、今と同じ収入ではなく、年金生活の状況においてです。長年続けてきた生活レベルを急に落とすのは精神的にもつらいかもしれません。「我が家は教育を優先したのだ」というはっきりとした認識を持ち、夫婦で納得しておくことが重要です。

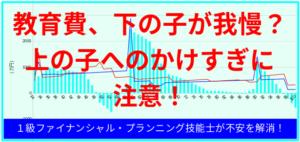

まとめ

アラフォー世代で子どもに恵まれた場合、若い夫婦に比べて、一見経済的にゆとりがあるように思われるかもしれませんが、これまで独身や夫婦だけで社会人として過ごしてきた期間が長い分、将来に向けた資産余力が減っているという点で、若い夫婦よりも不利な状況にあります。(逆に、早くから子育てをしてきた夫婦は、必然的に生活レベルは制限されますが、子どもが独立後もまだ現役で働けるなど、将来の資金余力という点では有利な状況です。)

一人っ子ともなると、後悔のないように十分投資したいという思いが強い一方で、その後の自分たちの長い人生のことを考えると、本当に覚悟できるのか、という視点を持つことも重要です。

とはいえ、個人の価値観や諸事情により、どうしても小学校から私立に入れたい場合もあるでしょう。教育費以外の対策として、生活費、働き方、投資、保険など、様々な面での見直し方法がありますので、総合的に見直すと良いでしょう。

“小学校から私立に!一人っ子なら余裕?” に対して4件のコメントがあります。