私立小学校6年間の学費はいくら?教育費内訳から考える無償化や補助に頼らない対策

私立小学校に通わせたいと考えている保護者にとって、6年間の学費総額は気になるところでしょう。私立小学校の教育環境やカリキュラムに魅力を感じる一方で、学費の負担が家計にどのような影響を与えるのか、心配される方も多いのではないでしょうか。

この記事では、最新のデータをもとに私立小学校6年間の教育費の内訳や削減候補、さらに無償化や補助の現状を解説します。また、補助に頼らない具体的な教育費対策についても提案し、家計に無理のない教育資金計画の立て方をお伝えします。

・私立小学校6年間の学費総額と内訳

・公立との費用差に着目した削減候補

・無償化や補助に頼らない効果的な対策

私立小学校6年間の学費総額

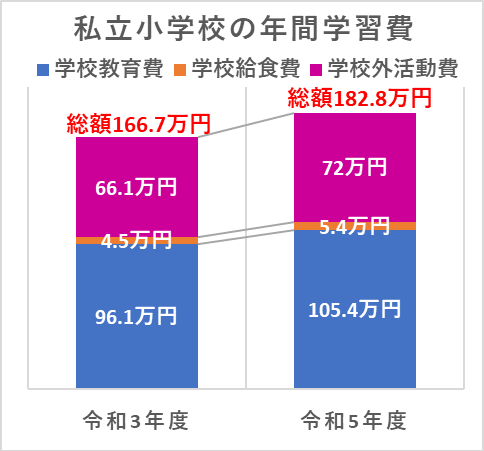

私立小学校6年間の学費比総額は約1097万円です。これは「令和5年度子供の学習費調査」(文部科学省)のデータ(年間総額182.8万円)を6倍することで著者が試算した数字です。

また、同調査のデータをもとに作成した次のグラフによると、令和3年度の調査結果に比べて令和6年度では大きく増加している傾向です。

一体何にこんなに費用がかかっているのでしょうか?また、それらは減らせないものなのでしょうか?

教育費内訳から考える削減対象

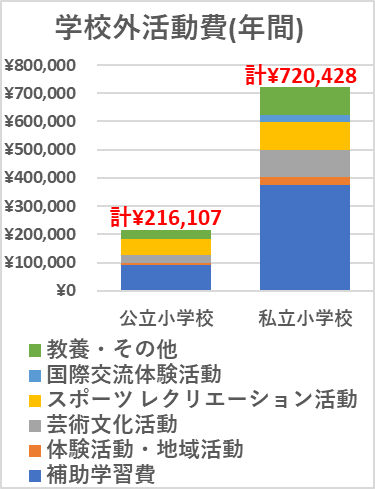

学習費は大まかに分けて「学校教育費」「学校給食費」「学校外活動費」に分類されますが、ここでは削減対象の候補として「学校外活動費」に着目し、その内訳を見てみます。学校外活動は任意なので比較的調整しやすいと考えられるためです。

公立小学校との学校外活動費の比較

ではまず、学校外活動費の内訳を、公立小学校と私立小学校で比較してみましょう。

同調査をもとに作成した次のグラフによると、補助学習費(学習塾、通信教育ほか)をはじめスポーツや文化活動など、私立小学校の方がはるかに多くの費用をかけている傾向が分かります。私立小学校で多いのは学校教育費だけではないのですね。

このことから、私立であっても公立の平均を参考に学校外活動費をある程度削減できそうですね。

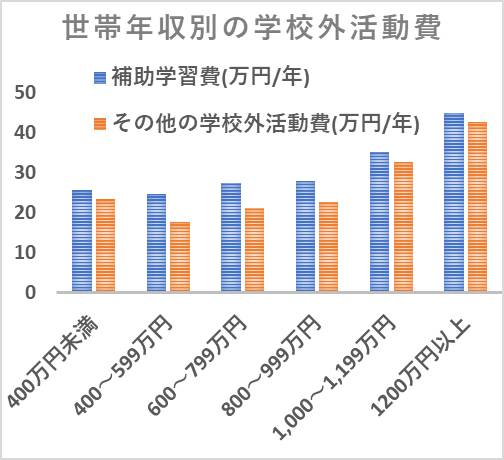

世帯年収別の学校外活動費(私立小学校)

では次に、私立小学校の世帯年収別の学校外活動費を見てみましょう。同調査のデータをもとに作成した次のグラフによると、世帯年収400万円以上では、年収が多いほど学校外活動費も増加する傾向です。

特に世帯年収の多いご家庭では、少ないご家庭の水準を参考に削減できそうですね。

私立小学校の無償化や補助の動向

私立小学校での無償化や補助の動向について見ていきます。

- 文部科学省が一定の条件のもと最大で年額10万円を支援する実証事業がありましたが、現在では終了しています。(実施期間:平成29年度~令和3年度)

参考:「私立小中学校等に通う児童生徒への経済的支援に関する実証事業について」(文部科学省)

https://www.mext.go.jp/a_menu/shotou/shugaku/detail/1385578.htm - 自治体により独自の就学援助の制度があることがあります。自治体の最新情報を確認し、条件や支援内容を確認することが重要です。

- 学校給食費に関しては私立小学校でも無償化されている自治体もありますが、現状では限られています。

参考:「学校給食に関する実態調査」(文部科学省)

https://www.mext.go.jp/b_menu/toukei/chousa05/kyuushoku/mext_02772.html

無償化や補助に頼らない教育費対策

仮に給食費の無償化や補助を受けられた場合でも、先ほどの私立小学校の学習費総額からすると、焼け石に水ということになりそうですね。では、無償化や補助に頼らずに、どのように対策できるのでしょうか?

家庭でできる教育費削減

- 習い事や学習塾の見直し

子どもに合った習い事や学習塾のメニューに絞り込むことで、無駄を減らすことができます。 - 通信教育や市販教材の活用

今はオンラインでの通信教育が充実しており、自宅で塾さながらの授業を受けられるほどです。オンライン教材を利用することで、学習塾の代わりにすることができます。

また、昔ながらの参考書やドリルなど、小学生向けの教材はたくさん市販されており、子どもに合ったものを選ぶことができます。

教育費の準備方法

- 長期の積立て

勤務先の財形貯蓄制度や学資保険、新NISA(つみたて投資枠)などを活用することで、長期的に無理なく教育資金を準備できます。 - 家計全体の見直し

教育費以外の支出も含めて家計全体を見直すことが重要です。例えば、生活費や住居費、車両費などを最適化することで、教育費への資金配分を増やすことが可能です。

では実際に、教育費削減や積立て、さらに家計全般の見直しにより、将来の金融資産はどうなるでしょうか?この記事では次のシナリオの設定条件でシミュレーションしてみます。

シミュレーション

〜家計を見直そう!教育費削減や積立だけで十分?〜

シナリオの設定条件

- 家族条件

| 家族条件 | 歳(現在) | 生計から外れる |

| 夫 | 35 | 100歳で死亡 |

| 妻 | 32 | 100歳で死亡 |

| 第1子 | 5 | 23歳で独立 |

| 第2子 | 2 | 23歳で独立 |

- 共通条件

- 2人の子どもとも小学校~大学までオール私立

- 現在の世帯年収は約1000万円(手取りは約783万円、変動率1%)

- 比較条件

| 比較条件 | ケース1 | ケース2 | ケース3 |

| 小学校学習費総額 (年間、1人当たり) | 183万円/年 | 153万円/年 (学校外教育費を30万円/年ほど削減) | |

| 新NISA | なし | 積立36万円/年(夫35-42歳) 取崩100万円/年(夫43-46歳途中) 運用利率4%が続いたと仮定 | |

| 生活費 | 並 | 節約 (-3万円/月) | |

- その他の詳細データはこちらを参照。

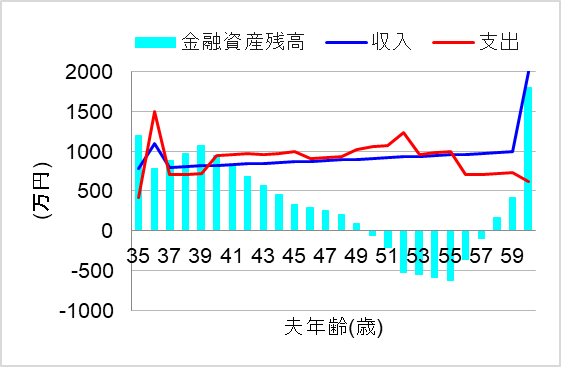

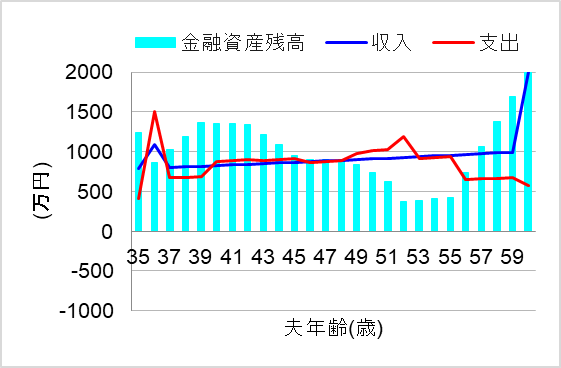

1.対策しないと

ではまず、何も対策しなかった場合についてシミュレーションしてみます。このケースでは、私立小学校の平均並みの学校外活動費をかけながらも、積立投資や家計の見直しなどはしなかったのです。

この場合、将来の家計はどうなるでしょうか?

なんと、教育費ピークとなる夫50代で資金ショートしてしまいました!やはり小学校から私立で通わせようと思うと、普通に暮らしていては厳しい将来が待っていました。

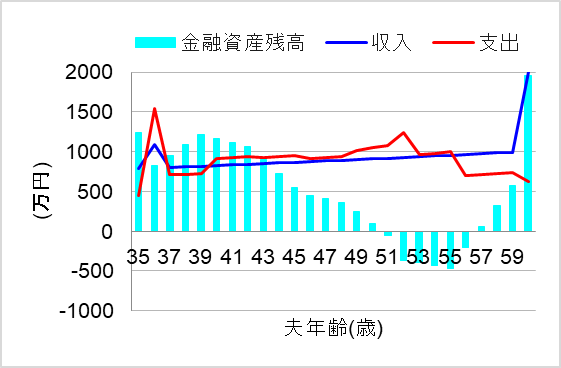

2.学校外活動費削減&新NISA積立したが

では次に、年間の学校外活動費を30万円削減するとともに、新NISAで積み立てをした場合について、シミュレーションしてみます。このケースでは、自分達より低年収の家庭や、公立小学校の家庭を参考に、学校外活動費はもっと削減できるはずだと考えたのです。また、新NISA(つみたて投資枠)をいち早く活用し始めました。

この場合、将来の家計はどうなるでしょうか?

先ほどよりはマシですが、やはり夫50代で資金ショートしてしまいますね。さらなる努力が必要になりそうです。

3.家計全般を見直し生活費節すれば

では最後に、家計全般を見直した場合についてシミュレーションしてみます。このケースでは、ケース2と同じ努力に加え、生活費の無駄を削減することで3万円/月ほど節約を続けたのです。

この場合、将来の家計はどうなるでしょうか?

おおっ、これなら教育費のピークも余裕を持って乗り超えられそうですね。やはり子供二人ともを小学校から私立に通わせようと思うと、家計全体を徹底的に見直す必要がありました。

まとめ

私立小学校6年間の学費は、家庭に大きな負担をもたらす一方で、教育のカリキュラムや環境に魅力を感じる方もいるでしょう。この記事では、教育費の内訳をもとに削減のポイントを解説し、無償化や補助が限定的である現状を踏まえた対策をご提案しました。

特に、学校外活動費の見直しや長期的な資金計画の重要性が明らかになりました。これらを実践し、家計全体を見直すことで、無理のない形で私立小学校への進学を実現する道筋が見えてきます。

とはいえ、個人の価値観や諸事情により、私立小学校に通わせたいが、どうしても削減できる費用が見つからないケースもあります。その場合、教育費ピークの時危機に資金ショートしそうになってから慌てないように厳しく見積もり、対策を考えておくことをお勧めします。生活費、教育費、働き方、投資、保険、節税など、様々な面での見直し方法がありますので、総合的に見直すと良いでしょう。