人生の三大資金!先取りor後回しでどうバランス?

教育資金、住宅資金、老後資金の三大資金について、どうバランスを取れば良いのか迷っていませんか?これらの資金は日常の支出とは比べ物にならないほど大きく、準備が遅れると取り返しがつかなくなることもあります。

「進路変更で予想外の学費がかさんだ…」「思い切って買った家が家計を圧迫している…」「このままでは老後資金が不足しそう…」などと、後悔したくないですよね。

しかし、人間は現在志向バイアス(※)により、将来必要なお金の価値を軽んじて、貯金を後回しにしてしまうことがあります。

※行動経済学で使われる用語で、将来より現在の価値を重視する志向のこと。

時間の使い方の例でいうと、夏休みの宿題を後回しにして今を楽しむことを優先した結果、最後に焦った経験はないでしょうか?

三大資金の準備はそのような後回しでは通用しません。かといって、やみくもに貯金ばかりしても今を楽しめないし…。また、これらの資金は必要な時期が異なり、一筋縄ではいかないのが実情です。

では、どうやってこの難題に取り組むべきでしょうか?将来必要な三大資金を先取りし、無理のない範囲で現在の生活を楽しむバランスを取る方法を一緒に考えていきましょう。

・三大資金の金額規模

・三大資金を軸にした資金計画の立て方

・先取りor後回しのバランスの考え方

三大費用の金額規模は?

三大資金は一体どれくらいかかるのでしょうか?次の表にまとめてみました。

いずれも毎月の日常生活費とは桁違いで、目が飛び出そうになってしまいそうですね。これらはあくまで一つの目安で、個々のケースにより大きく異なりますが、金額規模の感覚はつかめるかと思います。

| 3大資金 | 費目 | 目安 | 出所 |

| 教育資金 | 幼稚園〜大学オール国公立 | 1058万円/人 | ※1 |

| 幼稚園〜大学オール私立 (大学は自宅外) | 3080万円/人 | ※1 | |

| 住宅資金 | (例)分譲戸建住宅の購入資金 (維持費用含まず) | 4250万円 | ※2 |

| 老後資金 | 年金等の収入で毎月約5万円不足する場合の、30年間の不足額 | 約2000万円 | ※3 |

※1:以下それぞれのデータを加工して計算。内訳等は「統計データから見る教育費の差」も参考。

・「令和3年度 子供の学習費調査」(文部科学省)(https://www.mext.go.jp/content/20221220-mxt_chousa01-100012573_3a.pdf)のデータを加工

・株式会社日本政策金融公庫 令和3年度「教育費負担の実態調査結果」のデータを加工

※2:国土交通省 住宅局「令和3年度 住宅市場動向調査報告書」(https://www.mlit.go.jp/report/press/content/001477550.pdf)のデータを加工

※3:「金融審議会 市場ワーキング・グループ報告書」(金融庁)(https://www.fsa.go.jp/singi/singi_kinyu/tosin/20190603/01.pdf)を参考に計算

これらの金額規模を知ると、三大資金は決して先延ばしできず、これらを軸に資金計画を立てることが重要だと感じられるでしょう。

三大資金を軸にした資金計画の立て方

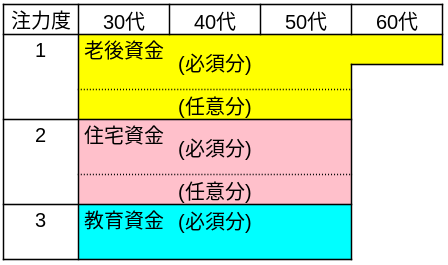

まず第一歩として、三大資金を必須分と任意分に分けて考えることをお勧めします。必須分が明確になっていないと、優先度を落とした結果、必須の資金が不足するおそれがあるからです。

- 必須分:最低限必要な資金

- 任意分:できれば実現したいことのための資金(価値観により優先度が異なる)

これらを三大資金に当てはめると、次のようになります。

| 三大資金 | 必須分 | 任意分 |

| 教育資金 | オール国公立の必要額 | 私立の場合の増額 |

| 住宅資金 | 住居確保の必要額 | 好み・利便性の増額 |

| 老後資金 | 生きるための必要額 | ゆとりのための増額 |

このように必須分と任意分を分けて考えることで、必須分を見失うことなく、任意分の範囲でバランスを取ることができます。

いつ、いくら貯める?バランスのとり方

次に、各資産の必要分・任意分を、いつ、いくら準備したらよいのでしょうか?

それを決めるために、ライフプランに基づいて将来の家計をシミュレーションすることをお勧めします。金融資産が枯渇することがないように見通しをつける必要があるからです。

一般的に現役世代では教育資金と住宅資金が大きなウエイトを占めます。特に教育資金は、子育ての後半戦でうなぎ上りとなる傾向がありますが、子どもが小さいうちは想像しにくく、往々にして身の丈以上のマイホームを購入してしまいがちです。

その結果、住宅ローン返済が途中で厳しくなる、老後資金が貯まらない、といった状況に陥るケースがあります。

それでは実際に、三大資金のバランスにより将来の家計はどうなるでしょうか?この記事では次のシナリオの設定条件でシミュレーションしてみます。

シミュレーション~三大資金のバランスにより将来の家計は?~

シナリオの設定条件

- 家族条件

| 家族条件 | 歳(現在) | 生計から外れる |

| 夫 | 30 | 100歳で死亡 |

| 妻 | 27 | 100歳で死亡 |

| 第1子 | 0 | 23歳で独立 |

| 第2子 | 3年後に誕生 | 23歳で独立 |

- 三大資金に関する現在の思い

「生活の潤いは重要!」との価値観で、マイホームに夢を広げ物件探し中。

1. 住宅資金:好みや利便性を重視したい。

2. 老後資金:ゆとりのある暮らしをしたい。

3. 教育資金:国公立で十分。 - その他の詳細データはこちらを参照。

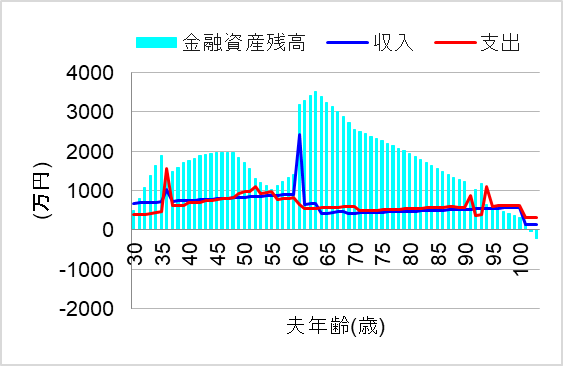

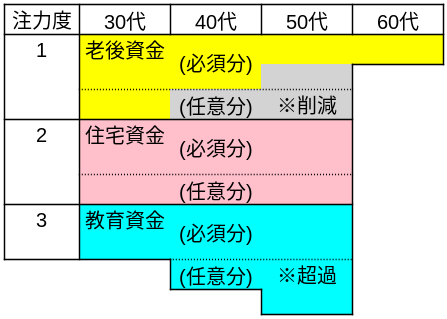

1. 逆算で配分し、予定通り

老後資金→住宅資金→教育資金と逆算して先取りしようと考えたとします。次のようなイメージで、30代の若いうちから計画的に老後資金の「任意分」まで確保しようとしてみます。

また、住宅・教育に関連する金額を次のように設定します。

| 支出 | 万円 | 年齢 |

| 住宅ローン借入高 | 2800 | 夫36歳時 |

| 毎月返済額 | 12 | 夫36-60歳 |

| 年間教育費(公立高) | 51 | 子1,子2各16-18歳 |

| 年間教育費(国公立大) | 120 | 子1,子2各19-22歳 |

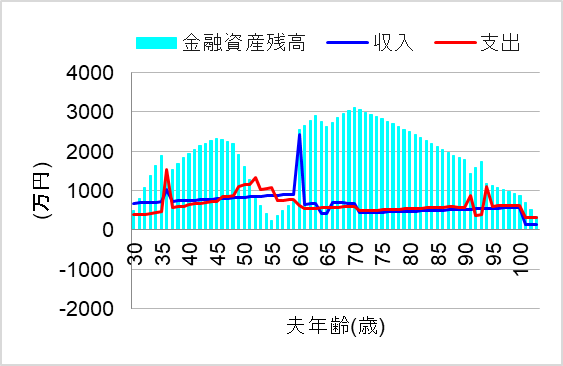

この場合、次のシミュレーションのように、将来の家計は何とかなりそうな見通しです。

しかーし!予定外の変更が発生し、次のケース2のようになったらどうなるでしょうか?

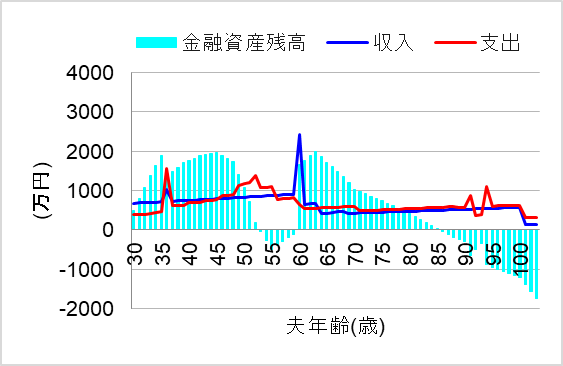

2. 逆算で配分したが、子どもの進路が変更に

子どもが突然、「私立の高校・大学に行きたい!」と言い出したらどうなるでしょうか?「自分たちもそうだったし、国公立で十分!」というのは夫婦の価値観でしたが、子どもが成長して別の価値観を持つこともあり得ます。もしくは、国公立の入試に落ち、併願していた私立にしか行けない状況もあり得るでしょう。

「もう少しマイホームの価格帯を抑えればよかった。」と後悔しても後の祭りです。やむを得ず、老後資金への配分を削減し、教育資金の超過分に当てる必要が出てくるかもしれません。

このケースの資産形成の注力イメージは次のようになります。

また、住宅・教育に関連する金額をを次のように設定します。(ケース1と比べて教育費が増大。)

| 支出 | 万円 | 年齢 |

| 住宅ローン借入高 | 2800 | 夫36歳時 |

| 毎月返済額 | 12 | 夫36-60歳 |

| 年間教育費(私立高) | 105 | 子1,子2各16-18歳 |

| 年間教育費(私立大(理)自宅) | 205 | 子1,子2各19-22歳 |

この結果、将来の家計は次のようになります。

教育費のピークの時期に、老後資金形成の一部を転用したにもかかわらず、資金ショートしてしまい、教育ローンを借りたり、奨学金という名の負債を子どもに負わせたりなど、対処が必要になりますね。また、このままでは老後資金も不足し、描いていたゆとりのある生活は難しそうです。

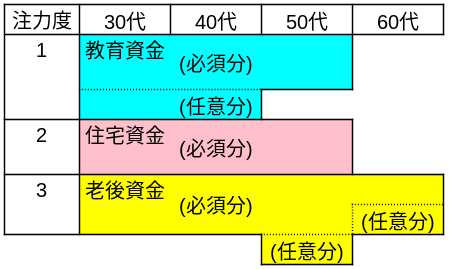

3. 老後資金はスパートで調整

では、子どもの価値観に合わせて選択肢を残せるように、教育資金を先取りしてみましょう。

また、時期的には教育資金と住宅資金が重なり、老後資金が後から来ますが、老後にどんな暮らしをしたいかは若いうちからは決められません。そのため、老後費用(任意分)の形成は後から調整しつつスパートをかけてみます。

具体的には次のような戦略をとってみます。

- 30代で教育資金と住宅資金のバランスを決める。このケースでは、高校以降は私立に倒れる余地を残すように、住宅資金を決める。

- 30代のうちから老後費用(必須分のみ)をコツコツと積み立てる。

- 50代で子どもの進路が決まり教育資金の見通しが立ってから、老後費用(任意分を含む)の形成にスパートをかける。

- 60代では自分が望むワークライフバランスで働き、老後費用(任意分)を形成する。もし子どもの進路により教育資金(任意分)が余っているようなら、その分を老後のゆとりに当ててもよい。

資産形成のイメージは次のようになります。

また、具体的な金額を次のように設定します。

| 支出 | 万円 | 年齢 |

| 住宅ローン借入高 | 2100 | 夫36歳時 |

| 毎月返済額 | 9 | 夫36-60歳 |

| 私立高 | 105 | 子1,子2各16-18歳 |

| 年間教育費(私立大(理)自宅) | 205 | 子1,子2各19-22歳 |

この結果、将来の家計は次のようになります。

若いうちに教育資金・住宅資金のバランスを決め、かつ、老後資金の必須部分も積み立てていますから、老後はその時点の自分の思いに合わせて、ワークライフバランスを決められますね。

まとめ

人生の三大資金を一気に形成することは難しく、若い頃から長期的に計画することが重要です。ただ、やみくもに先取りしても、長い人生は計画どおりに進むとは限りませんので、柔軟性も兼ね備える必要があります。

この記事でご紹介したように、「必須分」「任意分」と分けて考えてみてはいかがでしょうか?そうすることで、必須分は着実に確保でき、任意分はバランスを調整しやすくなります。

今回のシミュレーションでは、教育資金の目処が立ってから老後のワークライフバランスを調整する戦略の例を取り上げました。将来子どもが自分達とは異なる価値観で進路を選択する可能性を考慮して住宅資金への配分を決めると、柔軟に対応できますね。

とはいえ、個人の価値観や諸事情により、どうしても三大資金の形成余力がない場合や、任意分を優先して先取りせざるを得ないケースもあります。その場合、後になってから慌てないように厳しく見積もり、対策を考えておくことをお勧めします。生活費、教育費、働き方、投資、保険、節税など、様々な面での見直し方法がありますので、総合的に見直すと良いでしょう。