定年後に今の持ち家から住み替える?理想の街で老後破綻を避けるには?

定年後、長年住み続けてきた家からの住み替えを検討する方もいます。子育てや通勤といった制約から解放され、便利で安心な理想の街で新たな暮らしを始めるのは魅力的な選択ですね。

しかし、退職金や年金に頼る生活の中で、住み替え後の住宅維持にかかる想定外のコストに悩まされるケースもあります。

この記事では、老後破綻を避けるために、定年後に今の持ち家から住み替えるかどうかの判断ポイントや注意点を解説します。

定年後の住居について

・今の持ち家に住み続けるメリットとデメリット

・住み替え後の維持費用と注意点

・ライフプラン再設計の重要性

定年後の住み替え意向

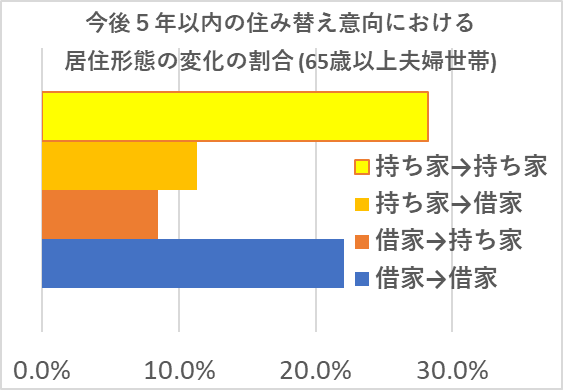

定年後はどのような住居形態での住み替え意向が多いのでしょうか?

「令和5年住生活総合調査」(国土交通省)のデータを加工して作成した次のグラフによると、「持ち家」→「持ち家」の住み替え意向が最も高いことが分かります。

https://www.mlit.go.jp/jutakukentiku/house/r5_jyuseikatsu_sougou_chousa.html

現役時代から持ち家で暮らしてきた方でも、他の持ち家に住み替えたいのですね。何らかのニーズや制約の変化が生じたからでしょう。

例えば、子どもが独立したことで、広すぎる家や階段・段差の多い間取りが住みづらくなることもあります。

定年後の住み替えで重視する点は?

では、定年後の住み替えでどのような点を重視しているのでしょうか?

同調査のデータを加工して作成した次のグラフによると、特に利便性が重視されていることが分かります。

![[持ち家]今後の住み替えで住宅のまわりの環境について重視する点 (65歳以上夫婦世帯)](https://lifemoney-fp.com/wp-content/uploads/2025/08/image-1.png)

https://www.mlit.go.jp/jutakukentiku/house/r5_jyuseikatsu_sougou_chousa.html

買い物が便利、医療・福祉・介護施設が充実という理想の環境で、老後の第二の人生を楽しみたいと考える方もいるのでしょう。

今の持ち家に住み続けるメリットとデメリット

メリット

ローン返済を終えた持ち家であれば、家賃がかからない分、老後の固定費を抑えやすいのが強みです。リフォーム費用などが一時的に大きな負担になったとしても、長期的には支出を抑えられるケースもあります。

デメリット

築年数が進むと、外壁や屋根、水まわり設備など、想定外の修繕費が発生する可能性もあります。また、バリアフリー化されていない場合、高齢になるにつれ生活に不便を感じることもあります。

住み替えでかかる費用と注意点

住み替えにかかるのは購入費用だけでなく、次のようなコストもかかります。

- 仲介手数料・登記費用・税金

- リフォーム代

- 引っ越し費用

- 管理費・修繕積立金

見落としがちな管理費・修繕積立金

意外と見落としがちなのが、住み替え後の管理費・修繕積立金などの維持費用です。

理想の街にある中古マンションを現金で一括購入すれば、ローンなしで安心と考えるかもしれません。しかし、修繕積立金が段階的に値上がりし、結果的に生活を圧迫するケースもあります。年金暮らしになれば、たとえ2万円が3万円に上がっただけでも大きな負担になるでしょう。

そのため、修繕積立金の積立方式(段階増額 or 均等)についてもよく確認しておきましょう。

ちなみに、マンションの修繕積立金はどれぐらい増額することがあるのでしょうか?「マンションの修繕積立金に関するガイドライン」(国土交通省)からの以下の引用に、段階増額積立方式の引き上げの考え方が記載されています。

[段階増額積立方式における適切な引上げの考え方]

出典:「マンションの修繕積立金に関するガイドライン」(国土交通省、https://www.mlit.go.jp/jutakukentiku/house/content/001747009.pdf、2025年5月1日アクセス、太字・黄色マーカーは筆者)

・段階増額積立方式における月あたりの徴収金額は、均等積立方式とした場合の月あたりの金額を基準額とし、計画の初期額は基準額の0.6倍以上、計画の最終額は基準額の1.1倍以内とする。

このガイドラインに沿う場合でも、計画の初期額に対して計画の最終額は最大1.1/0.6 = 約1.8倍にもなり得るのですね。

理想の住み替えの資金計画:3つのチェックポイント

理想の住み替えのためには、資金計画で重要なチェックポイントは次のとおりです。

- 自宅の売却価格と新居購入予算のバランスが取れているか?

- 将来の売却も見据え、資産価値が大きく下がらない立地か?

- 管理費・修繕積立金の負担は長期的にいくらかかるか?

これらを厳しく見積もることが重要です。

住み替えはライフプランの再設計

住み替えるには、ライフプラン全体を再設計する必要があります。定年後の住み替えは理想の暮らしへの第一歩にもなりますが、理想だけで選ぶと資金的に破綻しかねないからです。

特に、年金と退職金に頼る生活では、突発的な支出の発生が家計を大きく揺るがします。新たな住まいを手に入れても、その後の生活費が苦しくなるようでは本末転倒です。

そのため、住まい選びは感情だけではなく数字も合わせて考えることが大切です。

では実際に、今の家に住み続けるか、住み替えるかで、将来の家計はどうなるのでしょうか?この記事では次のシナリオの設定条件でシミュレーションしてみます。

シミュレーション

〜今の持ち家に住み続けor住み替えで将来の家計は?〜

シナリオの設定条件

- 家族条件

| 家族条件 | 歳(現在) | 生計から外れる |

| 夫 | 60 | 100歳で死亡 |

| 妻 | 57 | 100歳で死亡 |

- 比較条件

| 比較条件 | ケース1 | ケース2 |

| 定年後の住居 | 今までの持ち家に住み続ける | 理想の街の中古マンションに住み替える |

| 今の持ち家の売却額(手取り) | - | 1800万円(夫64歳) |

| 中古マンションの購入額(諸費用込み) | - | 3200万円(夫64歳) |

| 固定資産税・都市計画税の負担 | 10万円/年 | なし |

| 維持費用 | 小規模修繕:5万円/年 大規模修繕:100万円/10年 | 修繕積立金:2万円/月(夫64歳当初、その後5年おきに1.4%ずつ段階的に増加) |

- その他の詳細データはこちらを参照。

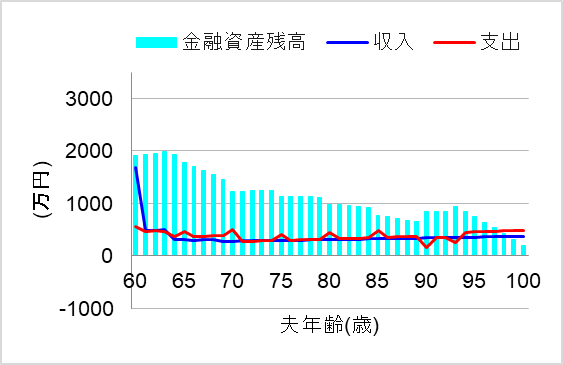

1.今の持ち家に住み続ける

ではまず、今の持ち家に住み続ける場合についてシミュレーションしてみます。このケースでは、定年後の理想の住まいは追い求めず、今の家を大事に修繕しながら過ごすことにしたのです。

この場合、将来の家計はどうなるでしょうか?

おっ、これなら一生安心して暮らしていけそうですね。10年おきに100万円の修繕費用を想定しても耐えられそうです。

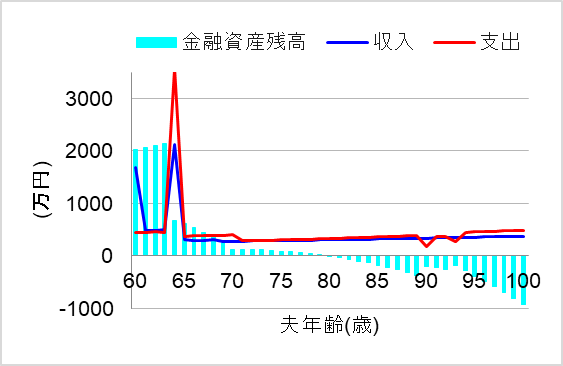

2.理想の街の中古マンションに住み替える

では次に、理想の街の中古マンションに住み替える場合について、シミュレーションしてみます。このケースでは、今の持ち家を売却して、中古マンションを一括購入できれば、その後は住宅ローン返済もなく、固定費は心配ないと考えたのです。

この場合、将来の家計はどうなるでしょうか?

あらら…購入後に貯金はどんどん減り、資金ショートしてしまいました。住み替え後の固定費を甘く見過ぎたようです。買い替え当初、修繕積立金は毎月2万円でしたが、段階的に3万円まで増額してしまったことも痛手でした。

ライフプラン再設計と長期的な家計収支の見通しが甘かったと気づいても後の祭りです。

まとめ

定年後に住み慣れた持ち家を離れ、理想の街で新たな生活を始める「住み替え」は、老後の充実感を高めるかもしれません。一方で、思わぬ維持費や修繕費が家計を圧迫し、老後破綻のリスクを高める可能性もあります。

年金収入が中心となる生活では、管理費や修繕積立金といった見えにくい固定費が将来の家計に与える影響を軽視できません。

住み替えを検討する際には、理想を求めるだけでなく、「住み替え後にいくらかかるのか」「長く安心して暮らせるのか」という現実的な視点も忘れずに持ちましょう。

今の持ち家に住み続けるか、新たな住まいへ移るかは、人生後半の資金計画を左右する大きな決断です。ライフプランを見直し、老後の安心につながる選択をしていきたいですね。

とはいえ、個人の価値観や諸事情により、どうしても住み替えを優先せざるを得ないケースもあります。その場合、住み替え後のコスト負担に耐えられなくなってから慌てないように厳しく見積もり、対策を考えておくことをお勧めします。生活費、教育費、働き方、投資、保険、節税など、様々な面での見直し方法がありますので、総合的に見直すと良いでしょう。