投資はいつ始める?年代別リスク許容度と時間分散の効果!

投資を始めるのは早いほうがいいとよく言われますが、具体的にいつから始めるのがベストなのでしょうか?

確かに早く始めるほど大きな資産を築ける可能性がありますが、余剰資金がない時に始めた結果、大きな損失に耐えられないこともあります。ライフプランや年齢によってリスク許容度が異なり、資産運用の方法も変わるのです。

この記事では、年代別のリスク許容度や資産運用のポイント、時間分散の効果について詳しく解説します。適切なタイミングで投資を始め、賢く資産を増やしていきましょう。

・年代別のリスク許容度

・投資の時間分散の効果

・投資を始める前提とタイミング

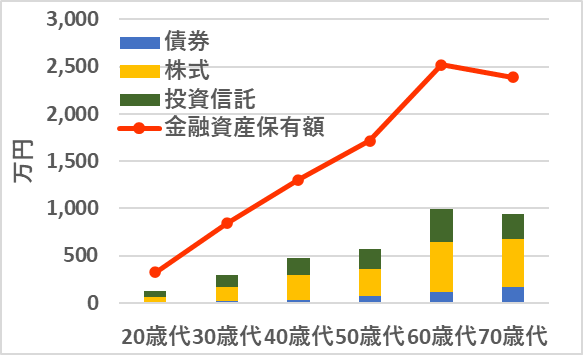

投資をいつから始めている?年齢別の資産状況

皆さんはいつから投資を始めているのでしょうか?

金融経済教育推進機構「家計の金融行動に関する世論調査」(2024年)のデータをもとに作成した次のグラフによると、債券・株式・投資信託などを含む金融資産は、20代から60代にかけて徐々に増えている傾向が分かります。

https://www.j-flec.go.jp/data/kakekin_2024/

20歳代・30歳代でも意識の高い方は、早くから投資を始めているのですね。昨今の新NISAやiDeCoのブームの影響もあるのでしょう。

若いほどリスクを取れる?

リスクを取ることで、高いリターンを得られる可能性があります。しかし逆に、資産の価格が下落して大きな損失を被ることもあります。

若いほどリスクを取りやすいと言われるのは、長期間で運用できるため、一時的に価格がダウンしたとしても、その後、価格上昇するまで待てる期間が長いからです。

しかし、40代・50代では教育資金や住宅ローンの負担があるため、必ずしも価格上昇を待てる状況とは限りません。また、60代以降も、資産状況や健康状態、ライフスタイルに応じて、リスクの取り方を慎重に考える必要があります。

リスクを取るかどうかを判断するには、ライフプランに基づく資金計画と照らし合わせながら、大きな損失にも耐えられるかどうかを見極める必要があります。

リスク許容度とは?

リスク許容度とは、資産の価格変動(リスク)に対してどれだけ耐えられるかを表します。このリスク許容度は、収入や安全資産の多さ、運用期間の長さなど、様々な要素により異なります。

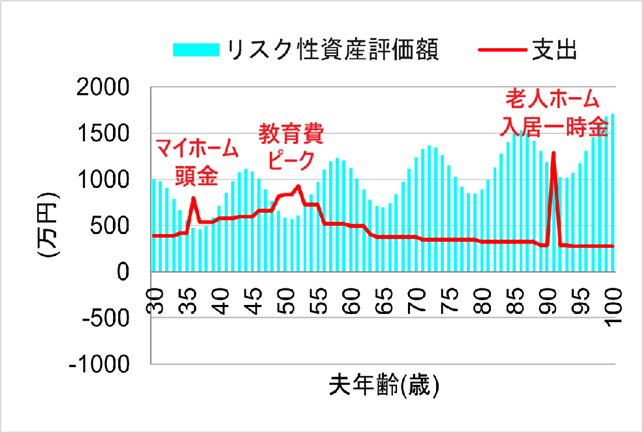

この記事では特に、ライフイベントの大きな支出に着目し、運用資産の目減りに耐えられるかという点でリスク許容度を考えてみます。

支出が多い時期のリスク許容度に注意!

特に支出が多い時期のリスク許容度に注意が必要です。運用資産の価格がちょうど目減りしている時期に、大きな支出に耐えられないと困るからです。

例えば次のシナリオの設定条件で、各年代のライフイベントによる支出と資産の評価額の推移を見てみます。

シナリオの設定条件

- 家族条件

| 家族条件 | 歳(現在) | 生計から外れる |

| 夫 | 30 | 100歳で死亡 |

| 妻 | 27 | 100歳で死亡 |

| 第1子 | 0 | 23歳で独立 |

| 第2子 | 3年後に誕生 | 23歳で独立 |

- 投資

夫30歳で1000万円をリスク性資産に一括投資 - 特に大きな支出

- 夫36歳でマイホーム購入(頭金)

- 夫50台前後で教育費ピーク

- 夫90歳頃に夫婦で老人ホーム入居

- 支出の詳細データはこちらを参照。

- 赤線

支出を表します。特に支出が多い時期には大きな資産を取り崩すため、リスク許容度に影響を与えます。 - 水色の棒グラフ

30歳で一括投資した資産の評価額が、このように推移したものとします。

もし運悪く、このように支出の多い時期と資産評価額が下がる時期が重なってしまうと、他に十分な安全資産を持っていない限り資金ショートしてしまいますね。

若いからといってリスク許容度が高いと安易に考えて、大きなお金を一括投資をすることには慎重になるべきです。

それでは、このような事態を避けるため、年代別のリスク許容度と資産運用のポイントについて見てみましょう。

年代別のリスク許容度と資産運用のポイント

20代~30代:出費が少なく運用期間が長い

次の理由から、リスク許容度が高めの傾向があります。

- 独身や二人暮らし、子どもが小さいうちなどは、比較的出費を抑えやすい時期です。

- 運用期間を長く取れるため、一時的に資産の価格が低下しても、上昇してくるのを待つこともできます。

ライフプランを踏まえて無理のない範囲で投資も検討し、効率の良い資産形成を目指しましょう。

40代~50代:教育資金や住宅ローンとのバランス

リスク許容度は比較的低めになることが多いです。子どもの教育費や住宅ローンの支払いが重なることもあり、大きな支出が発生するためです。

必要な資金を安全資産として確保しつつも、リスク性資産とのバランスを取ることが重要です。

60代~70代:資産運用と取り崩しの戦略

年金だけでは足りないケースも多いため、それまでに形成してきた資産の運用を続けながら、少しずつ取り崩すことで資金寿命を延ばせる可能性があります。

比較的価格が安定している資産で運用し、リスクを抑えた運用を意識しましょう。

結局、投資はいつ始めるべき?

投資に回す余力があるかをまずチェック!

投資を始める前に、将来の家計を見通すことが重要です。当面の数か月分の生活防衛資金があるかどうかに加えて、将来予想される大きな支出にも耐えられるかどうかも見極める必要があります。

例えば前出のグラフのようにマイホーム購入や教育費ピークなどを考慮して、余力がありそうでしょうか?その見通しのもとで投資を始めましょう。

早く始めるほど有利

若いうちから投資を始めるのが理想です。長期で運用することで、大きな複利効果を期待しやすいからです。

時間分散でリスク低減も

ただし、一度に大きな金額を投資するのではなく、タイミングを分けて投資することで、価格が高い時ばかりに購入してしまうのを回避できます。その具体例として、次にドル・コスト平均法をご紹介します。

ドル・コスト平均法でシミュレーション

ドル・コスト平均法とは、一定額を定期的に投資することで、平均的な購入価格を抑える方法です。

価格が高いときには少ない口数を、価格が低いときには多くの口数を買うことができるため、効率よく資産を増やしやすくなるのです。

前出のグラフの投資条件(1000万円を一括投資)とは異なり、同じ1000万円を夫30歳から57歳まで毎年36万円ずつ(毎月3万円ずつ)に分けて積立投資した場合、先ほどとリスク性資産の価格変動が同じでも、より多く資産を増やすことができます。

これなら支出の多い時期に、資金の取り崩しが必要になっても安心ですね。

まとめ

投資を始めるタイミングは、リスク許容度やライフプランによって異なります。若いうちに早く始めることで長期運用のメリット(複利効果)を活かせますが、大きな支出がある時期に資産の急な目減りに耐えられるか、慎重な判断が必要です。

また、時間分散させて投資することで、価格変動リスクを抑えながら安定的に資産を増やせます。投資を始める際は、まず家計の余力を確認し、無理のない範囲で計画的に資産形成を進めましょう。

とはいえ、個人の価値観や諸事情により、どうしても投資を優先せざるを得ないケースもあります。その場合、リスク許容度を超える損失が発生してから慌てないように厳しく見積もり、対策を考えておくことをお勧めします。生活費、教育費、働き方、投資、保険、節税など、様々な面での見直し方法がありますので、総合的に見直すと良いでしょう。