お金が貯まらない30代必見!その原因と今すぐできる対策

「なんでお金が貯まらないの?30代で収入も増えてきているはずなのに…。」20代に比べて仕事も安定し、給料もアップしているのに、なぜか毎月きれいにお金が無くなっていませんか?

衣食住に関わる生活費は、毎月決めた額を夫婦で出し合っているが、それ以外の出費がどんどん増えていく…と悩んでいる方も多いでしょう。自由に使えるはずのお金が、思わぬ出費に消えてしまうと、ストレスの原因にもなりますね。

次から次へと登場する臨時出費!結婚による新生活の立ち上げ、子どもの誕生に伴う育児用品、入園・入学・習い事などの子育て費用も増えていきます。

こんな調子では、今後重くのしかかってくる教育費、住宅ローン返済、老後資金に関する不安も増すばかりです。

でも、親世代は普通にやりくりしていたように思うけれど…。一体どうすれば貯金を増やせるのでしょうか?

・お金が貯まらない原因

・今すぐできる対策

・お金の不安やストレスから解放される方法

30代でお金が貯まらない現状

30代でそんなにお金が貯まらないものなのでしょうか?

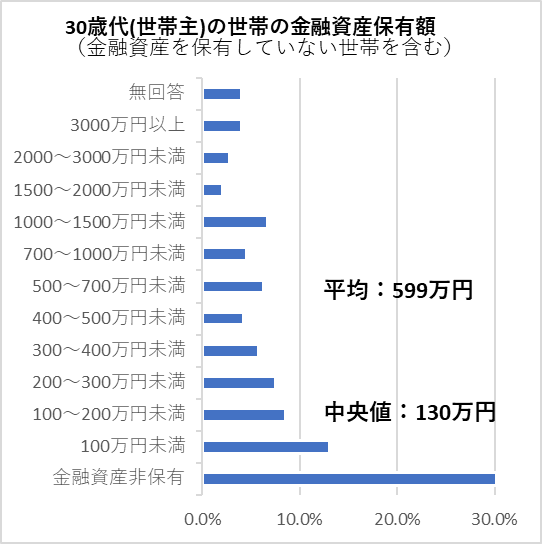

「家計の金融行動に関する世論調査」各種分類別データ(令和5年)(金融広報中央委員会「知るぽると」)のデータをもとに作成した次のグラフによると、世帯主が30歳代の世帯の金融資産保有額は、平均599万円、中央値130万円です。また、注目すべきは金融資産非保有が3割も占めていることです。

https://www.shiruporuto.jp/public/document/container/yoron/sosetai/2023/23bunruis001.html

30代でお金が貯まらない現状が分かりますね。

お金が貯まらない原因

そもそも30代でなぜお金が貯まらないのでしょうか?ライフスタイルは人それぞれですが、ここでは代表的な次の2つの観点で掘り下げます。

- 無計画な支出

- 家庭環境の変化

無計画な支出

まずは基本的なことですが、毎月の支出が無計画だと、余ったお金を貯蓄に回そうと考えていてもお金は貯まりません。以下の数式で分かるとおり、貯蓄が不確実になってしまうからです。

・OK:収入 - 貯蓄(確実) = 支出(計画的)

家庭環境の変化

結婚、出産、子育て、マイホーム購入などのライフイベントに伴い家庭環境は大きく変化し、今までとは支出の状況が変わります。

- 結婚費用

挙式、新婚旅行、新生活の立ち上げに伴う一時的な費用がかかります。また、その後の二人暮らしの生活費は、夫婦の価値観や金銭感覚により増加することがあります。(↓参考記事)

- 子育て費用

お祝い、ベビー用品、保育園、習い事など、子どもの成長につれて次から次へと新たな費用がかかります。また、中でも教育費は大きなウエイトを占めます。(↓参考記事)

- マイホーム購入資金

人生最大の買い物であり、多くの方は住宅ローンを借り入れます。他のライフイベントの支出や資金余力とのバランスが取れていないと、家計にひずみが生じてしまいます。(↓参考記事)

今すぐできる対策

貯蓄の自動化

「収入 - 貯蓄(確実) = 支出(計画的)」を実現するには、貯蓄を自動化することをお勧めします。一度仕組みを作れば、ほったらかしでもお金を確実に貯蓄に回せるからです。

貯蓄を自動化するには次の方法があります。

- 財形貯蓄

勤め先にこの制度がある場合にお勧めです。給料から天引きされた分は、もともと無いものとして生活すれば、いつの間にか貯まっている状態になります。 - 積立投資

新NISA(つみたて投資枠)やiDeCoにより、毎月の給料から一定額を積み立てます。その残りを手取り収入と考えて生活するのです。もちろん価格変動リスクのある金融商品もありますが、長期的な時間分散投資でリスクを抑えつつ、ドルコスト平均法で効率的に資産形成できる可能性があります。

支出の分類ごとの可視化

支出を分類ごとに可視化することをお勧めします。無駄な支出を発見し、対策を取りやすくなるからです。

今のようなキャッシュレス時代では、支出は支払い履歴を見ればわかると思うかもしれません。しかし、「いつ、どんな分類の支出が、どれくらいの金額規模で」出て行ったかは、意外と把握できていないものです。単純な時系列の履歴では、様々な分類の支出が混ざっているからです。

支出の分類ごとの可視化をする便利な方法をご紹介します。

- 家計簿をつける。

従来の手書きの家計簿が苦手な方でも、スマホで家計簿アプリを使えば簡単に支出を可視化できます。銀行口座と連携したり、レシートを撮影して記録する機能は便利ですね。また、食費、消耗品、教育費など、支出ごとに分類しておけば、簡単に使いすぎを発見できます。 - お金の置き場所を分ける。

用途別に分けることをお勧めします。その方が、用途ごとにどれだけ使ったか、あとどれだけ使ってよいかを把握しやすくなるからです。

現金を袋分けするといった原始的な方法から、口座を分けたり、さらに口座内で用途別に分けて管理(※)する方法などがあります。

※銀行によりこのようなサービスを提供していることがあります。

これで不安やストレスを解消!

お金が貯まらない原因に対して対策を講じると、将来の金融資産残高がどう遷移していくのかシミュレーションすることをお勧めします。金融資産が底を尽きないという見通しが立てば不安やストレスを解消できるからです。

それでは実際に、次のシナリオの設定条件でシミュレーションしてみます。

シミュレーション

〜お金が貯まらない!対策により将来の家計は?〜

シナリオの設定条件

- 家族条件

| 家族条件 | 歳(現在) | 生計から外れる |

| 夫 | 30 | 100歳で死亡 |

| 妻 | 27 | 100歳で死亡 |

| 第1子 | 0 | 23歳で独立 |

| 第2子 | 3年後に誕生 | 23歳で独立 |

- 比較条件

| 比較条件 | ケース1 | ケース2 | ケース3 |

| 無駄な支出 | 3万円/月 | なし | |

| 積立投資 | なし | 3万円/月, 年率3% (夫30-49歳) | |

| 積立金の取り崩し | なし | 14万円/月, 年率3% (夫50-55歳) | |

- その他の詳細データはこちらを参照。

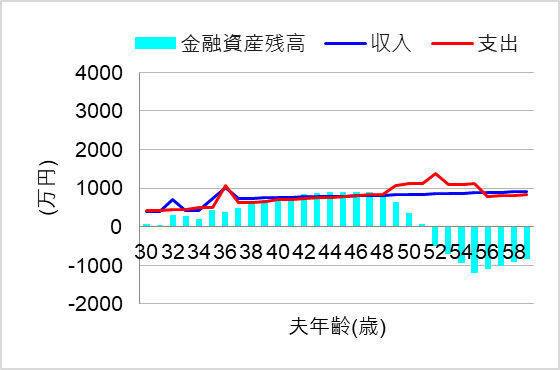

1. 無駄な支出でお金が貯まらない

ではまず、毎月3万円の無駄な支出がある場合について、シミュレーションしてみます。支出を見える化した結果、入社時に加入したまま存在すら把握していなかった保険や、活用していないサブスク(オンライン動画配信、雑誌の購読、スポーツジム)が見つかったのです。

これらの無駄な支出を続けた場合、将来の家計はどうなるのでしょうか?

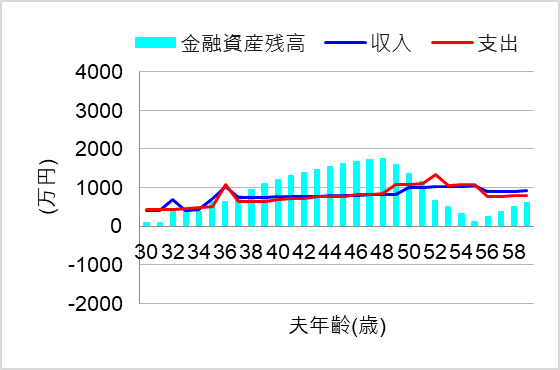

30代ではお金が思うように貯まらず、40代で少し巻き返したかに見えましたが、50代で資金ショート!教育費ピークに耐えられませんでしたね。

2. 無駄な消費を削減すると

では次に、無駄な消費を削減した場合についてシミュレーションしてみます。このケースでは、保険の見直しとサブスクの解約を進め、毎月3万円の無駄な支出を抑えたのです。この場合、将来の家計はどうなるでしょうか?

おっ、先ほどよりだいぶマシになりましたね。40代ぐらいまでは順調にお金が貯まっているように見えます。しかし、それでも50代になると教育費ピークには耐えられず資金ショート!もう一歩ですね。

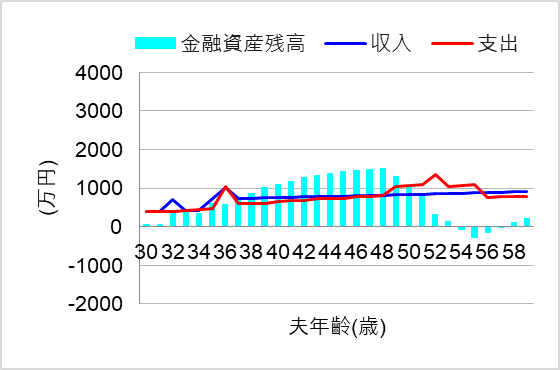

3. 積立投資の自動化で

では最後に、自動的な積立投資をした場合についてシミュレーションしてみます。このケースでは、年率3%で毎月3万円を積み立て、50代で取り崩したのです。この場合、将来の家計はどうなるでしょうか?

おおっ、これなら教育費ピークも耐えられそうですね。しかも、ほったらかしでも自動的に積み立てることができました。

まとめ

お金が貯まらない30代の方向けに、その原因と今すぐできる対策について解説しました。

無計画な支出や家庭環境の変化で思うようにお金が貯まらない場合、支出の可視化と貯蓄の自動化をお勧めします。それにより無駄な支出を発見し、貯蓄に回すことができます。

この記事では、その効果についてシミュレーションをしてみました。このようにして金融資産が枯渇しない見通しが立てば、不安やストレスから解放されることでしょう。

とはいえ、どうしても無駄な支出が見つからない、自動的な貯蓄をする余力もないなどの場合もあることでしょう。そのような場合、実際にお金が貯まらないまま年を重ね、資金ショートしてから慌てないように、対策を考えておくことをお勧めします。生活費、教育費、働き方、投資、保険、節税など、様々な面での見直し方法がありますので、総合的に見直すと良いでしょう。

“お金が貯まらない30代必見!その原因と今すぐできる対策” に対して1件のコメントがあります。