頭金と繰り上げ返済でどっちが得?金利だけではない住宅ローン返済計画のコツ

マイホーム購入時に頭金をいくら準備するか、あるいは住宅ローン返済中に繰り上げ返済をすべきか?この選択は、月々の返済額や総返済額だけでなく、家計の安定にも大きな影響を及ぼします。

「頭金を増やすと金利による利息負担が減ってお得?」「繰り上げ返済のタイミングはいつがベスト?」「手元資金が足りなくなったらどうする?」といった疑問もあることでしょう。

この記事では、頭金と繰り上げ返済、それぞれのメリット・デメリットを金利による利息負担や総返済額への影響を交えながら詳しく解説します。また、家計に合った最適な返済計画を立てるポイントを、具体的なシミュレーションを通じてお伝えします。

この記事を読むことで、あなたのライフプランに合った住宅ローンの選択肢が見えてきます。将来の家計の安定と安心を実現するために、最適な返済計画を考えましょう!

・頭金と繰り上げ返済のメリット・デメリット

・金利による利息負担や返済総額への影響

・家計に合った返済計画のポイント

頭金を出すメリットとデメリット

メリット:金利による利息負担の軽減

頭金を多めに準備することで、利息負担を軽減できます。住宅ローンの借入金額を減らせるからです。

例えば、3,000万円の物件で頭金を1000万円用意すれば、住宅ローンの借り入れは2,000万円となり、3,000万円のローンを組む場合より総返済額が大幅に減ります。

この場合に固定金利2%で借り入れると、当初の利息負担は次のように年間約20万円もの差があります。

- 頭金なし:3000万円借入当初の利息負担

3000万円 × 2% = 約60万円/年 - 頭金あり:2000万円借入当初の利息負担

2000万円 × 2% = 約40万円/年

借入額の差(元金1000万円分)の返済に10年かかるとすると、10年間の利息負担は1000万円 × 2% × 10 / 2 = 約100万円の差にもなるのです。(元金均等返済として単純計算)

利息負担は、住宅ローンの借入金額や期間、金利、固定or変動、元利均等or元金均等返済方式など様々な条件で変わってきます。個々のケースでどうなるかは、住宅金融支援機構のホームページに掲載されているシミュレーションを活用することもできます。

参考:住宅金融支援機構のホームページへのリンク

https://www.jhf.go.jp/index.html

デメリット:教育費や生活費の不足リスク

頭金を多く出しすぎると教育費や生活費が足りなくなるリスクがあります。特に、子どもの進学時期に想定より大きな出費が発生するケースでは、流動性のある資金が不足し、家計全体に負担がかかることもあります。

頭金は無理のない範囲に抑え、他の資金計画とバランスを取ることが重要です。

繰り上げ返済のメリットとデメリット

メリット:利息負担の軽減とタイミングの柔軟性

繰り上げ返済は、元金を早期に減らすことで利息を軽減する方法です。繰り上げ返済には期間を短くする「期間短縮型」と月々の返済負担を減らす「返済額軽減型」がありますが、いずれも利息の支払い総額を減らす効果があります。それぞれの特徴の違いについては次の記事も参考にしてください。

また、頭金とは異なるメリットとして、ライフプランに合わせて繰り上げ返済の時期を柔軟に決められる点があります。

デメリット:緊急時の資金の不足リスク

緊急時に備える資金が不足するリスクが高まります。特に、教育費や医療費が一時的に増える可能性がある家庭では、繰り上げ返済のタイミングを慎重に見極めることが必要です。

住宅ローンの選択と返済計画のポイント

ライフプランに合った住宅ローンの選択肢と返済計画を検討する際のポイントをご紹介します。

教育費ピークに備える資金計画

子どもの進学や学費の支払いが重なる時期には、まとまった資金が必要です。頭金を減らし、その分を教育費として確保する選択肢もあります。

例えば、頭金を300万円減らして手元資金を確保すれば、学資保険や投資信託で資産運用に回し、進学に備える余裕が生まれます。

緊急時の生活防衛資金の確保

緊急時の備えとして、生活防衛資金を用意しておくことをお勧めします。倒産や天災等で突然収入が減ったり、事故などで出費が増加しても対応できるようにするためです。

目安としては生活を立て直すために最低半年~1年間は生活できるだけの生活防衛資金が欲しいところです。

では実際に、頭金と繰り上げ返済でどっちが得なのでしょうか?この記事では次のシナリオの設定条件でシミュレーションしてみます。

シミュレーション

〜頭金と繰り上げ返済でどっちが得?ライフプランに合った資金計画は?〜

シナリオの設定条件

- 家族条件

| 家族条件 | 歳(現在) | 生計から外れる |

| 夫 | 35 | 100歳で死亡 |

| 妻 | 32 | 100歳で死亡 |

| 第1子 | 5 | 23歳で独立 |

| 第2子 | 2 | 23歳で独立 |

- 住宅ローン共通条件

- 2%固定金利

- 毎月の返済額:10万円/月

- 元利均等返済

- 比較条件

| 比較条件 | ケース1 | ケース2 | ケース3 |

| 住宅ローン借入 | 2000万円 | 3000万円 | 3000万円 |

| 頭金 | 1000万円 (夫36歳) | なし | なし |

| 繰上げ返済 | なし | 1000万円 (夫40歳) | 1000万円 (夫60歳) |

- その他の詳細データはこちらを参照。

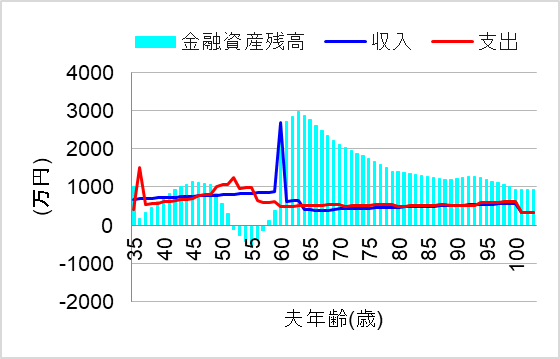

1.頭金を1000万円出すと

ではまず、頭金を1000万円出した場合についてシミュレーションしてみます。このケースでは、住宅購入時(夫36歳)に貯金をできるだけ頭金につぎ込んだほうが利息負担が減ってお得だと考えたのです。

この場合、将来の家計はどうなるでしょうか?

おっと、子どもの教育費ピークとなる50代で資金ショートしてしまいますね。

総返済額が少ない分、老後は随分と余裕がありそうですが…。それ以前に手元資金が無くなってしまっては、新たに教育ローンを借りたり、子どもの進学を制限したりなどの対処が必要になりそうです。

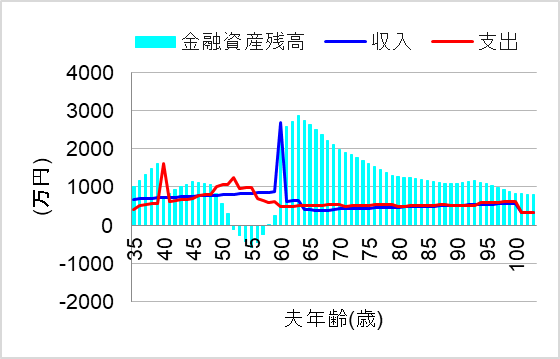

2.早期に1000万円繰り上げ返済

では次に、頭金なしで早期(夫40歳時点)に1000万円の繰り上げ返済をした場合について、シミュレーションしてみます。このケースでは、夫40歳時点で順調に貯金も増えていたので余裕だと感じたのです。繰り上げ返済は早いほど利息負担を減らせるし…。

この場合、将来の家計はどうなるでしょうか?

なんと、この場合も50代で資金ショートしてしまいました。子どもの教育費ピークに備えて資金計画するべきでした。

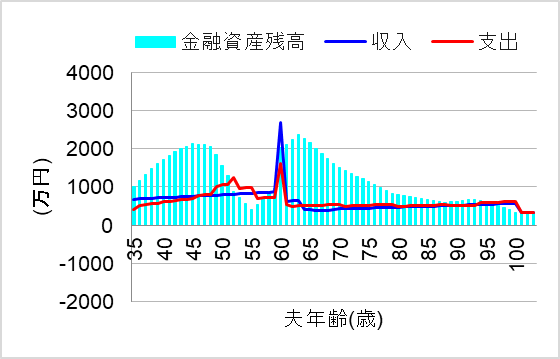

3.教育費ピーク後に1000万円繰り上げ返済

では最後に、教育費ピーク後(夫60歳定年時)に1000万円繰り上げ返済した場合についてシミュレーションしてみます。このケースでは、子どもたちが私立の高校や大学に進学する可能性も踏まえて、繰り上げ返済はしばらくお預けにしたのです。

この場合、将来の家計はどうなるでしょうか?

おおっ、これなら教育費ピーク時にも400万円程度の生活防衛資金を残すことができ、一生安心して暮らしていけそうですね。繰り上げ返済の時期を慎重に判断して正解でした。

まとめ

住宅ローンは家計の安定のために慎重な返済計画が必要です。特に、頭金と繰り上げ返済は重要な選択肢です。それぞれのメリット・デメリットや家計への影響をしっかりと理解した上で、自分のライフプランに合った判断をすることが求められます。

頭金を多めに出すことで利息負担を軽減できますが、手元資金が減り、教育費や緊急時の資金が不足するリスクがあります。一方で、繰り上げ返済は時期や金額を柔軟に決められるものの、これらを慎重に判断しないと家計全体に影響を及ぼすことがあります。

この記事でご紹介したシミュレーション結果からも分かるように、家族の将来のライフイベントや収支バランスを見据えた資金計画が重要です。

とはいえ、個人の価値観や諸事情により、どうしても頭金や早期の繰り上げ返済が優先だと考える方もいるでしょう。その場合、生活費や教育費、緊急時の資金が不足してから慌てないように厳しく見積もり、対策を考えておくことをお勧めします。生活費、教育費、働き方、投資、保険、節税など、様々な面での見直し方法がありますので、総合的に見直すと良いでしょう。