住宅ローンが不安になってきた…初心者も意外と大丈夫?無謀を避けるコツ

「夜も眠れない…。」初めて住宅ローンを組む時、無謀ではないかと不安になるものです。自分より低年収のご家庭でも○千万円組んでいるし、意外と大丈夫と思いたいところですが…。

不安になるのは見通しにくい将来のリスクのためです。例えば、雇用、昇給、退職金、育児、介護、自然災害、金利など、将来どうなるか分からないことだらけです。

価値観によりますが、他にも人生で実現したいことはあるでしょう。例えば子どもが○人欲しい!進路も選ばせたい!趣味や旅行も楽しみたい!などです。

なのに、こんな何千万もの借金を背負っては、住宅ローンだけのために働くことになりそう…。笑顔で過ごせるマイホームにしたいのに、マイホームブルーに陥りがちですね。

一体どうすれば無謀なローンを組むことを避け、不安を解消できるのでしょうか?

・住宅ローンが不安になってきた人

・意外と大丈夫だと確認して安心したい人

・無謀な住宅ローンを避けたい人

・他のライフイベントも大事にしたい人

住宅ローンの滞納の状況

嫌な予感が的中!実際に住宅ローンの滞納はどれくらい起きているのでしょうか?

「平成27年度~令和元年度リスク管理債権」(住宅金融支援機構ホームページより、https://www.jhf.go.jp/files/400353432.pdf)によると、貸付金残高のうちリスク管理債権は3.20%(令和元年度)です。

また、滞納しないまでも、住宅ローンの返済負担で生活が苦しい方もいるでしょう。

住宅ローンの不安とは?

まずは不安要素を書き出し、不安の原因を掘り下げましょう。漠然としていても解消できないためです。

- 収入を期待通り得られないかもしれない

- 昇給されない、減給される。

- 退職金が出ない。

- 解雇される。

- 怪我や病気、出産、介護のため働けない。

:

- 支出が増えるかもしれない

- 子どもが増える。

- 子どもが私立に進学する。

- 事故や病気などで大きな出費が出る。

- 転勤や近所トラブルで、引っ越しが必要になる。

- 金利が上昇して住宅ローンの金利負担が増える。

- 火事や地震、自然災害で家が被害を受ける。

:

切りがありませんが、まずは言葉にしてみるのが第一歩です。

意外と大丈夫?初心者でも安心して組む方法

次のステップで住宅ローンを組めば、意外と大丈夫であることを確認できます。

- ライフプランを立てる。

何歳で結婚、出産、マイホーム購入、子どもの進学、退職などと、人生で実現したいことを書き出しましょう。いつ何を実現するかにより、必要な資金はは大きく異なるためです。 - 将来の家計をシミュレーションする。

1. のプランに対して、将来の金融資産残高がどのように推移するのかシミュレーションします。 - 資金ショートしないように実現したいことの優先度をつける。

もし資金ショートしそうであれば、マイホームの条件だけでなく、他のライフイベントも含めて総合的に見直しましょう。

住宅ローンの無謀を避けるコツ

立てたライフプランで資金ショートしなければ安心とは限りません。先に洗いだした諸々の不安要素により、ライフプランが変更になることもあるためです。変更になる可能性の高さと金額規模によっては、やはり無謀と言わざるを得ませんね。

そのため、適切な資金余力を設けられるように、マイホーム購入予算を決めるのがポイントです。

資金余力の見積もり方

上で挙げた不安すべてに対応できる資金余力を確保しようとすると、もはやマイホーム購入どころではなくなってしまうでしょう。ここではどれだけ資金余力を確保できれば安心できるか見積もる方法について解説します。

それは、不安な事象が重なって発生する確率を考慮する方法です。

例えば、見通しにくい子どもの進学費用について、次の想定で試算してみましょう。

- 公立高校(3年間で160万)に進学させる予定だが、私立高校(3年間で320万)に進学するかもしれない。

+160万の発生確率:30% - 国立大学(4年間で500万)に進学させる予定だが、私立大学理系(4年間で900万)に進学するかもしれない。

+400万の発生確率:30% - 都市近郊に住んでいるので大学には自宅から通学させる予定だが、下宿するかもしれない。

+420万の発生確率:10%

これらの事象がすべて発生すると160+400+420=980万!しかし、それがすべて発生する確率は30% x 30% x 10% = 約1%だけです。

各事象の増額の期待値の和は160x30% + 400x30% + 420x10% = 210万円なので、これを目安にどこまで余力を残すかということになります。

皆さんは発生確率1%のために980万円の資金余力をすべて確保しますか?それでも不安なら用意する必要がありますが、他のライフイベントの不安も考えると、もっともっと資金余力が必要になってしまいますね。

では実際にライフプランに基づいて住宅ローンを組むために、どのように資金余力を確認できるでしょうか?この記事では、次のシナリオの設定条件で、将来の金融資産残高をシミュレーションしてみます。

シミュレーション

〜無謀な住宅ローンを回避できるか?資金余力をチェック!〜

シナリオの設定条件

- 家族条件

| 家族条件 | 歳(現在) | 生計から外れる |

| 夫 | 30 | 100歳で死亡 |

| 妻 | 27 | 100歳で死亡 |

| 第1子 | 0 | 23歳で独立 |

| 第2子 | 3年後に誕生 | 23歳で独立 |

- 比較条件

| 比較条件 | ケース1 | ケース2 | ケース3 |

| 子どもの数 | 2人 | ||

| 妻の仕事 | 妻27-32歳の間、出産・育児で働けず無給 | ||

| 進学先 | 高校・大学は2人とも私立 | 高校・大学は2人とも公立 | |

| 自動車購入 | 7年に1回 (200万) | 10年に1回 (200万) | |

| マイホーム予算 | 4500万 | 3500万 | |

| 頭金 | 400万 | ||

| 住宅資金援助(親) | 600万 | ||

| 住宅ローン | 3500万 | 2500万 | |

- ケース2、ケース3で私立に転ぶのが2回までに収まる確率は90%

ケース2とケース3では、基本的に国公立に進学させる方針ですが、期待通り国公立に進学する確率を2/3、私立に転ぶ確率を1/3とします。2人がそれぞれ高校・大学の2度の選択、つまり合計4回の選択のうち、2回まで私立に転ぶ確率は次のように計算できます。- 2人とも公立高校・公立大学に進学する確率:(2/3)^4 = 20%

- 4回中1回私立に転ぶ確率:(2/3)^3 x (1/3) x 4 = 40%

- 4回中2回私立に転ぶ確率:(2/3)^2 x (1/3)^2 x 6 = 30%

- 2人とも大学だけ私立に通う場合、学費はそれぞれ+400万、2人で合計+800万。

→これが90%の確率で耐えられる資金余力 - その他の詳細データはこちらを参照。

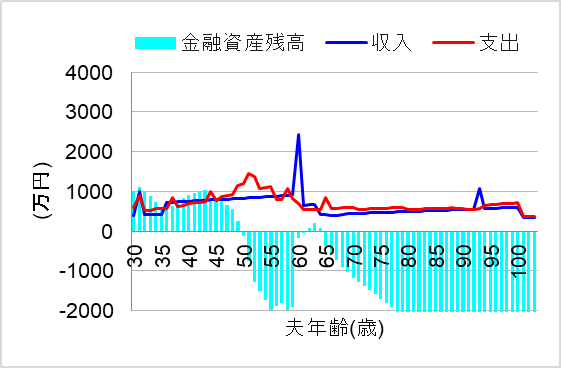

1. 住宅ローン3500万、私立、車7年ごと

ではまず、私立高校・私立大学、車を7年ごとに買い替えた場合についてシミュレーションしてみます。このケースでは、これらのライフイベントにかかるお金を考慮しないまま、理想の4500万円のマイホームを購入(住宅ローンは3500万円借入)したのです。この場合、将来の家計はどうなるでしょうか?

なんと、教育費ピークの50代、そして老後にかけて大きく資金ショートしてしまいました。やはり無謀でしたね。

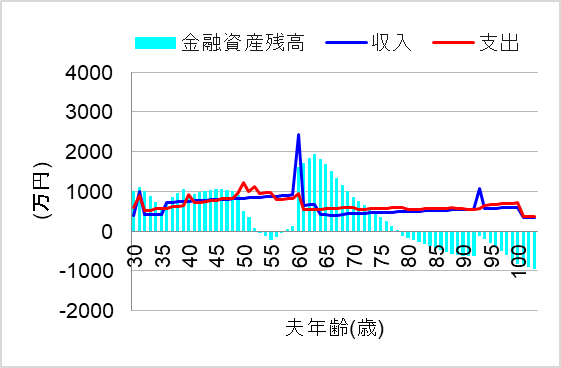

2. 公立、車10年ごとにしてみたが

では次に、理想の4500万円のマイホーム(住宅ローンは3500万円借入)のために、他のライフイベントで調整してみます。このケースでは、公立高校・国公立大学、車購入を10年おきとしてみたのです。この場合、将来の家計はどうなるでしょうか?

おっ、だいぶマシになりましたが、それでもまだ資金ショートしそうな時期があります。これではせっかく理想のマイホームを手に入れても、他のライフイベントで苦しい状況が続くことでしょう。しかも、子どもが私立に通うことになるなど、ライフプランが変わった時に耐えられそうにありません。

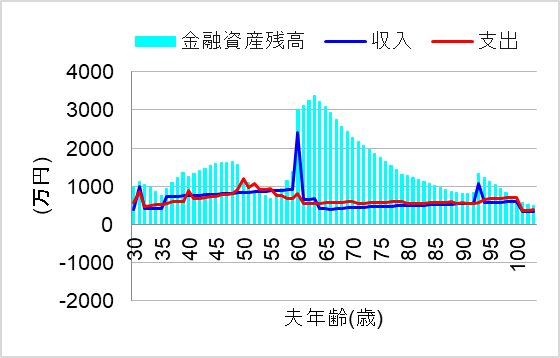

3. 住宅ローン2500万に抑えれば安心

では最後に、マイホームの購入予算を3500万円(住宅ローンは2500万円)に抑えた場合についてシミュレーションしてみます。このケースでも、公立高校・国公立大学、車購入を10年おきとします。この場合、将来の家計はどうなるでしょうか?

おおっ、これなら教育費ピークの50代もゆとりがあり、老後も安心して暮らしていけそうですね。

子ども2人とも公立高校・国公立大学と想定しましたが、2人で合計4回の選択のうち、2回まで私立に転ぶ確率が90%、しかも最悪 (二人とも私立大学) のケースでも+800万となり、50代の資金余力で何とかカバーできそうです。

理想のマイホームには手は届きませんでしたが、資金余力のおかげで家族関係も良好に維持でき、笑顔で過ごせるマイホームになれば何よりですね。

まとめ

いざ住宅ローンを組む段階で不安になってきた方は、ライフプランを立てて将来の金融資産残高をシミュレーションすることをお勧めします。人生には様々なライフイベントがあり、配分を調整することで意外と大丈夫だと確認できるからです。自分のケースで資金ショートしないかチェックし、余裕を持った資金計画にしましょう。

また、ライフプランどおりに人生が進むとは限りませんが、やみくもに不安を全て回避しようとするとマイホーム購入どころではなくなってしまいます。ライフプラン変更が重なる確率を試算することで、安心して判断しやすくなります。その結果、住宅ローンの無謀を避け、笑顔で過ごせるマイホームになれば幸せですね。

とはいえ、個人の価値観や諸事情により、どうしてもマイホーム購入を優先せざるを得ないケースもあります。その場合、他のライフイベントの負担が増えてから慌てないように厳しく見積もり、対策を考えておくことをお勧めします。生活費、教育費、働き方、投資、保険、節税など、様々な面での見直し方法がありますので、総合的に見直すと良いでしょう。

“住宅ローンが不安になってきた…初心者も意外と大丈夫?無謀を避けるコツ” に対して1件のコメントがあります。