金利上昇の住宅ローンへの影響は?変動金利が一気に上がる後悔の前に?

変動金利型の住宅ローンを抱える皆さんは「金利が一気に上がると返済額が増えて、家計が圧迫される!」と不安になっていませんか?後悔しないために早めの対策が必要です。

この記事では以下のポイントをおさえて、具体的な対策を分かりやすく解説します。

- 金利上昇が返済額と家計に与える影響

- 変動金利のリスクと注意点

- 金利上昇に備えるための返済計画の見直し方

適切な対策で備えれば、金利上昇に対する不安が和らぎ、将来の家計のことも安心できるでしょう。

・変動金利の住宅ローンを抱えている人

・これから住宅ローンを組む予定の人

・金利上昇による家計の圧迫が不安な人

住宅ローン金利と日銀の動向

住宅ローンには固定金利と変動金利がありますが、それぞれ長期・短期プライムレート、さらに長期・短期金利の影響を受けます。

日銀は景気を良くするため、従来は金利を低く抑えることでお金を借りやすくしてきましたが、2024年に入り大規模な金融緩和の見直しの動きがあります。その結果、住宅ローンの固定金利や変動金利にも影響が出る可能性があります。

| 住宅ローンの金利タイプ | 影響を与えるプライムレート(※) | 影響を与える長短金利と日銀の動向 |

| 固定金利型 | 長期プライムレート | 長期金利 ・国債買い入れ減額(2024年7月決定) |

| 変動金利型 | 短期プライムレート | 短期金利 ・マイナス金利解除(2024年3月決定) ・追加利上げ(2024年7月決定) |

参考:「教えて!にちぎん」(日本銀行のホームページ)

https://www.boj.or.jp/about/education/oshiete/statistics/h09.htm

住宅ローン新規貸出は変動金利が人気!

住宅ローンを借りる人にとって、変動金利は人気です。なぜなら、同じ時期の長期金利よりも低い傾向であるため、目先の利息の支払い負担が少なくて済むからです。

どれだけ変動金利が人気なのでしょうか?「令和5年度 民間住宅ローンの実態に関する調査」(令和6年3月、国土交通省)のデータをもとに作成した次の表によると、新規貸出額における変動金利の割合は上昇傾向で、令和4年度では8割近くにまで上っています。

| 新規貸出額における変動金利型の割合 | |

| H30年度 | 60.5% |

| R1年度 | 63.1% |

| R2年度 | 70.0% |

| R3年度 | 76.2% |

| R4年度 | 77.9% |

※https://www.mlit.go.jp/report/press/content/001733623.pdf

しかし、変動金利はメリットばかりなのでしょうか?

いいえ、固定金利と比較したデメリットにも注意する必要があります。

変動金利型のデメリット

住宅ローンの変動金利は今は低くても、将来上がり、返済負担が増える可能性があります。

それならば、変動金利が上がり始めたら固定金利に変えようと考えるかもしれませんが、気づいたときには遅すぎる可能性があります。一般的に、固定金利のほうが変動金利よりも早く上昇し始める傾向があるためです。

その結果、先行して高くなった固定金利に変えられないまま、変動金利も上昇してしまうおそれがあります。

変動金利型の5年ルール・125%ルールで家計は安心?

変動金利型の住宅ローンの場合、金利が一気に上がると家計の圧迫が懸念されます。そのため、次のルールがあります。

- 5年ルール

月々の返済額が5年間は変わらないというルールです。 - 125%ルール

月々の返済額が5年後に変わる場合も、最大125%までというルールです。

なーんだ、それなら変動金利型もそんなに怖くないと思うかもしれませんが、待ってください!忘れてはいけない注意点もあるからです。

変動金利型の注意点

月々の返済額は変わらなくても、金利の上昇に伴い、利息の支払い負担は増えます。つまり、月々の返済額のうち、利息の支払い割合が増えるのです。

場合によっては、月々の返済額がすべて利息の支払いに占められ、元金の返済が進まない、それどころか利息も払いきれず、残債がどんどん増えてしまうというリスクもあります。

変動金利が一気に上がる前に対策検討を

変動金利が一気に上がって家計を圧迫する前に、次の対策を検討することをお勧めします。

- 金利上昇に備えた資金計画

余裕を持った資金計画を立てるためには、将来の金利上昇を見越して生活することが重要です。 現在の適用金利よりも高い金利が適用されていると仮定し、その差額を貯金に回す習慣を身につけましょう。これにより、金利が上昇した場合でも、生活レベルを維持することが可能になります。 - 固定金利への変更

金利が低い今のうちに固定金利に切り替えれば、将来の金利上昇による返済額増加のリスクを回避できます。

しかし、目の前の低い変動金利の魅力も捨てがたいですね。迅速に判断できるように、長期金利の動向や専門家の予測に敏感になることも重要です。 - 繰り上げ返済

金利上昇時でも、繰り上げ返済を行うことで元金を減らし、利息負担を軽減することが可能です。 早めに繰り上げ返済を行うことで、利息の節約効果が大きくなります。

ただし、教育費のピークを迎える前やその他の大きな出費を控えている場合は、手元資金の不足に注意が必要です。

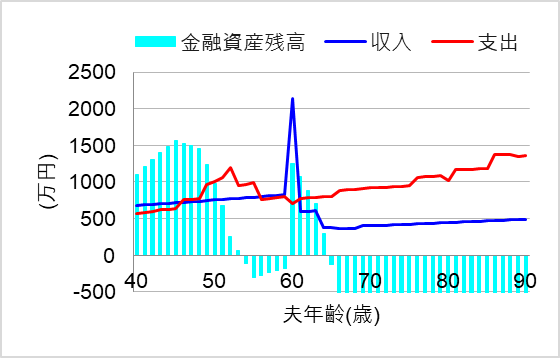

では実際に、変動金利の上昇への備えにより、将来の家計はどうなるでしょうか?この記事では次のシナリオの設定条件でシミュレーションしてみます。

シミュレーション

〜住宅ローン金利の上昇への備えで将来の家計は?〜

シナリオの設定条件

- 家族条件

| 家族条件 | 歳(現在) | 生計から外れる |

| 夫 | 40 | - |

| 妻 | 37 | - |

| 第1子 | 10 | 23歳で独立 |

| 第2子 | 7 | 23歳で独立 |

- 比較条件

| 比較条件 | ケース1 | ケース2 | ケース3 |

| 住宅ローンの金利タイプ | 変動金利のまま | 固定金利に変更(夫41歳以降) | 変動金利のまま |

| 当初(夫40歳、変動)の借入残高と適用金利 | 2780万円、0.50% | ||

| 金利上昇(金利) | 変動金利が一気に上昇(10年目まで1%/年上昇) | 固定金利(2.00%で固定) | 変動金利が緩やかに上昇(10年目まで0.1%/年上昇) |

| 10年後の適用金利 | 13.00% | 2.00% | 2.50% |

| 毎月返済額 | 当初10万円/月 5年おきに125%に上昇 20年後(夫60歳)時点で約20万円/月 | 10万円/月 | 10万円/月 |

| 20年後(夫60歳)の残債 | 6160万円 | 1155万円 | 1081万円(繰り上げ前) |

| 繰り上げ返済 | なし | なし | 800万円(夫60歳) |

- その他の詳細データはこちらを参照。

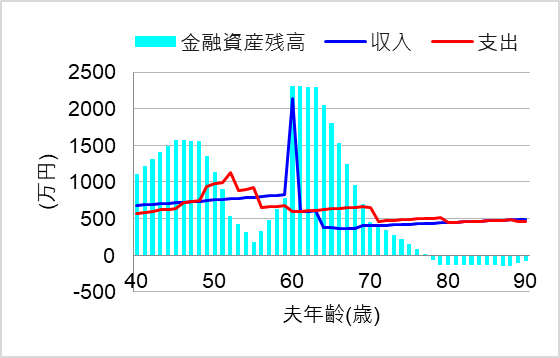

1. 変動金利が一気に上がると未払い利息発生

ではまず、変動金利が一気に上がる場合についてシミュレーションしてみます。

このケースでは、5年ルール、125%ルールがあるから大丈夫だと考え、変動金利のままで様子を見ていました。しかし、月々の返済額は5年おきに125%に増加、元金が減らないどころか未払い利息も発生するようになってしまったのです。

この場合、将来の家計はどうなるでしょうか?

月々の返済額は5年おきに125%までに抑えられたとしても、定年後も支出が増え続け、全くお話になりませんね。

2. 固定金利に変更すると

では次に、固定金利に変更した場合についてシミュレーションしてみます。このケースでは、変動金利が一気に上がるのが心配だったため、早々と固定金利に変更することで安心を選んだのです。この場合、将来の家計はどうなるでしょうか?

おおっ、これなら教育費ピークの50代も乗り越えられそうです。

しかし、70歳まで返済負担が続き、老後に資金ショートしてしまいました。当初の低い変動金利の恩恵を受けなかったことも後悔しそうです。

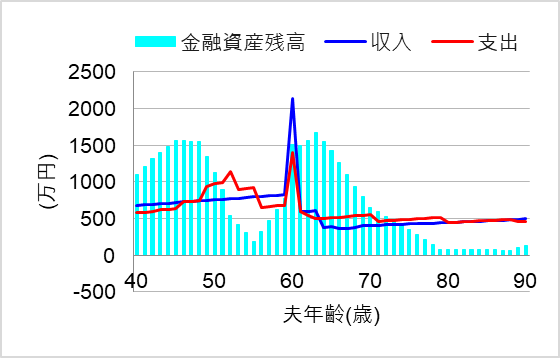

3. 変動金利が緩やかに上昇、繰り上げ返済すると

では最後に、変動金利が緩やかに上昇し、繰り上げ返済もした場合について、シミュレーションしてみます。このケースでは、変動金利が一気には上がらないという予想のもと、教育費のピークを乗り切ってから、計画的に退職金で繰り上げ返済をしたのです。

この場合、将来の家計はどうなるでしょうか?

おおっ、これなら老後もなんとかやっていけそうですね。

当初の低い変動金利の恩恵を受け、50代の教育費ピークの時余力を残し、その後一気に繰り上げ返済をしたことは正解でした。

まとめ

変動金利が上昇し、返済額が増える不安を感じている方へ、具体的な対策を解説しました。

確かに変動金利が一気に上がると家計に大きな負担がかかる可能性がありますが、固定金利が必ずしもベストとは限りません。余裕を持った資金計画のもと、金利の動向や専門家の見解を注視し、ライフプランも踏まえて適切なタイミングでの繰り上げ返済が有効な場合もあります。このことをシミュレーション検証しました。

とはいえ、変動金利でしか住宅ローンを借りられない方や、固定金利に変えると生活が厳しくなる方もいるでしょう。変動金利のままにして家計が圧迫されてから慌てないように厳しく見積もり、対策することをお勧めします。生活費、教育費、働き方、投資、保険、節税など、様々な面での見直し方法がありますので、総合的に見直すと良いでしょう。