年金収入が多いと介護保険3割負担で損?自己負担額の計算で分かるお得な方法!

「年金収入を増やすと介護保険サービスの自己負担が増えて損する?」と気になっていませんか?

せっかく公的年金の繰り下げ受給や、iDeCo・企業年金などの私的年金のおかげて年金受給額が増えても、介護保険サービスの負担割合が1割から2割、さらに3割へと上がる可能性があります。そのため、「結局、手取りが減って損なのではないか」と不安を感じる方も少なくありません。

しかし、実際には自己負担割合の影響は限定的で、年金を増やすことで長期的な手取りが増えるメリットにも着目すると良いでしょう。この記事では具体的なシミュレーションを通じて、年金を増やすことが家計全体でどのように有利になるのかを詳しく解説します。

・年金収入を増やすと介護保険3割負担で損か得か

・介護保険サービス負担割合の計算方法

・年金を増やすことの家計全体のメリット

介護保険制度の自己負担割合

介護保険制度の自己負担割合は、所得に応じて1割、2割、または3割と設定されます。厳密には年金収入だけではなく、その他所得や、単身世帯or夫婦世帯などの諸条件に応じて決まります。この負担割合(判定基準)については厚生労働省の以下の資料に分かりやすくまとめられています。

参考:

「第107回社会保障審議会介護保険部会の資料について」(厚生労働省)(https://www.mhlw.go.jp/stf/newpage_33988.html)

┗「参考資料2 給付と負担について(参考資料)」(厚生労働省)(https://www.mhlw.go.jp/content/12300000/001119101.pdf)

ご自身の負担割合は上記資料を参考に判定できますが、少々難しいかもしれませんね。介護認定を受けている対象者であれば、発行された「介護保険負担割合証」で確認することもできます。

介護保険サービスの利用限度額と自己負担額の計算

介護保険サービスの1か月の利用限度額は要支援・要介護度に応じて異なります。

参考:「サービスにかかる利用料」(厚生労働省)

https://www.kaigokensaku.mhlw.go.jp/commentary/fee.html

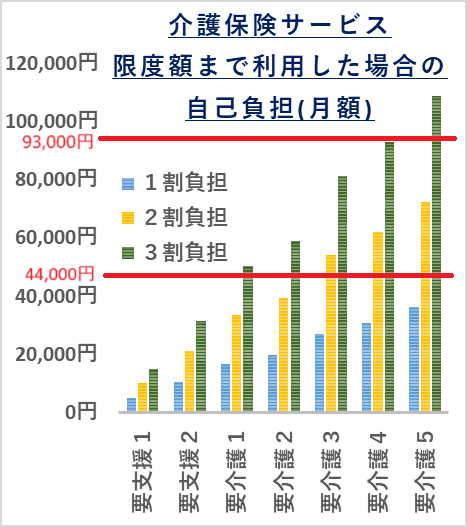

利用限度額までの範囲で介護保険サービスを利用する場合、自己負担額はどれくらいになるのでしょうか?

それは負担割合によります。例えば、利用したサービスの料金の1割、2割、3割というように計算できます。これを見やすいグラフで表すと次のようになります。

1~3割の自己負担額を比べると、要介護度が進むにつれて、その差は大きくなりますね。

しかし、月々の利用者負担額には別途上限(所得区分により44,000円、93,000円などグラフの赤線に相当)があり、高額介護サービス費として払い戻しを受けられるケースもあります。そのため、要介護度が高くてもそれほど負担の差は気にならないでしょう。

年金収入が多いと3割負担で損か得か?

年金収入が多くなり3割負担になったとしても損ではなく、むしろ得だと考えられるケースがあります。

多くのケースでは、負担額の増加よりも、年金の手取りの増加のほうが大きいからです。例えば次の計算例を見てみましょう。

介護保険サービスの自己負担

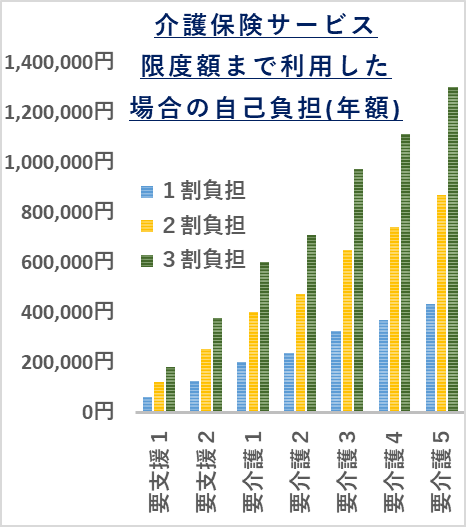

介護保険サービスを毎月の限度額まで利用し続けた場合の自己負担額(年額)は、負担割合により次のようになります。

1割負担と3割負担の場合で比べると、要介護度が進むにつれて、自己負担額の差は次のように大きくなります。

| 要介護度 | 3割負担と1割負担の差(年額) |

| 要支援1 | 120,768円 |

| 要支援2 | 252,744円 |

| 要介護1 | 402,360円 |

| 要介護2 | 472,920円 |

| 要介護3 | 649,152円 |

| 要介護4 | 742,512円 |

| 要介護5 | 869,208円 |

この表によると、要介護4で約74万円の差、要介護5で約87万円の差になりますね。

しかし、先ほどの高額介護サービス費の払い戻しを受ければ、実際にはこんなに大きな差にはなりません。

年金収入の手取り

一方、年金の手取りの方はどうでしょうか?例として、単身者が年金収入のみで240万円(1割負担)、350万円(3割負担)の場合の手取りを計算すると次のようになります。この例の年金収入の手取りは80万円以上の差がありますね。

| 年金収入 | 240万円 | 350万円 |

| 介護保険サービス自己負担割合 | 1割 | 3割 |

| 公的年金等に係る雑所得 | 130万円 | 235万円 |

| 所得税 | 4万円 | 9万円 |

| 住民税※ | 9万円 | 19万円 |

| 国民健康保険料(65-74歳)※ | 19万円 | 27万円 |

| 後期高齢者医療保険料(75歳以降) | 13万円 | 24万円 |

| 介護保険料※ | 9万円 | 10万円 |

| 年金手取り(65-74歳) | 200万円 | 284万円 |

| 年金手取り(75歳以降) | 205万円 | 287万円 |

| 年金手取りの差額(65-74歳) | 84万円 | |

| 年金手取りの差額(75歳以降) | 82万円 | |

時期により所得税・住民税の所得控除額が変わることがあるため、これらの税額も仮です。

損か得か?

上記の計算例のケースでは、負担割合が1割から3割に増えても、年金の手取りが多い分で十分にカバーできることが分かります。

年金を増やすメリット

年金が多いと家計に以下のようなメリットがあります。

- 手取りが増える安心感

年金受給額が多いことで、日常生活費や医療費、その他の支出に余裕を持つことができます。特に、要支援や要介護度の低い期間は介護費用が比較的少なく、手取りが多い方がメリットが大きくなります。 - 将来の負担に備えた貯蓄が可能

年金額が多ければ、要介護度が高くなった段階で必要になる費用増への備えも進めやすくなります。これにより、将来に向けた金銭的な安心感が得られるでしょう。

その他の自己負担にも注意

利用限度額を超えた利用分や、介護保険の対象外のサービスについては、全額自己負担となることも考慮して備えをしておきましょう。

まとめ

年金収入が増えると介護保険の負担割合が上がる可能性がありますが、その影響は限定的です。

この記事では、具体的な計算例やシミュレーションを通じて、負担割合が増加した場合でも手取りが増える安心感や将来の備えとしてのメリットを示しました。年金を増やすことは、短期的なコストだけでなく長期的な安定を見据えた重要な選択肢となります。

老後の安心感を高めるためにも、年金の受給額や介護保険の仕組みを正しく理解し、年金を増やす取り組みを始めてみてはいかがでしょうか?

とはいえ、個人の価値観や諸事情により、どうしても年金を増やすことよりも他のことを優先せざるを得ないケースもあります。その場合、老後や介護期間の家計が苦しくなってから慌てないように厳しく見積もり、対策を考えておくことをお勧めします。生活費、教育費、働き方、投資、保険、節税など、様々な面での見直し方法がありますので、総合的に見直すと良いでしょう。

“年金収入が多いと介護保険3割負担で損?自己負担額の計算で分かるお得な方法!” に対して1件のコメントがあります。