一生賃貸は老後に後悔?持ち家なしでも不安を解消できる資金計画

「ずっと家賃が続く生活…本当に大丈夫?」一生賃貸のつもりで老後を迎えると、不安になりますよね。特に、収入が年金だけになる高齢期には、家賃と生活費をどうやって両立させるのかが問題となります。老後に後悔しないためには、早めに具体的な資金計画を立てることが必要です。

持ち家の場合は、住宅ローンの完済後は固定資産税・都市計画税や維持費用だけで済み、年金収入をより多く生活費に回せるメリットがあります。さらに、持ち家は資産として残り、売却や住み替えの選択肢も広がります。

一方で、賃貸には引っ越しのし易さや、住宅ローンの重圧を感じないメリットもありますが、早くから老後の資金計画を立てておかないと、家賃が老後の生活の大きな負担になるリスクがあります。

老後に後悔しないために、一体どのように具体的な資金計画を立てればよいのでしょうか?

・老後に家賃が負担になることを不安に感じている一生賃貸派

・持ち家を持つべきか賃貸を続けるべきか迷っている人

・老後の生活費や資産計画が気になる人

高齢者の世帯で賃貸は少数派?

老後の不安もあり、高齢者の世帯では賃貸は少数派なのでしょうか?

「平成 30 年住宅・土地統計調査」(総務省統計局)(※)のデータ(全国)をもとに作成した次の表によると、やはり借家が17.8%と少数派です。特に高齢者夫婦主世帯(※)では、借家は12.5%だけです。

※夫婦ともに65歳以上、又はいずれか一方のみが65歳以上の夫婦の主世帯

| 世帯 | 持家 | 借家 |

| 高齢者のいる主世帯 | 82.1% | 17.8% |

| ┗うち高齢者単身主世帯 | 66.2% | 33.5% |

| ┗うち高齢者夫婦主世帯 | 87.4% | 12.5% |

https://www.stat.go.jp/data/jyutaku/2018/pdf/kihon_gaiyou.pdf

やはり持家のほうが圧倒的な多数派なのですね。老後が不安だからという方もいるのでしょう。

一生賃貸は老後に本当に後悔するのか?

一生賃貸でも、具体的な資金計画をしっかりしていれば、老後に後悔はしません。

賃貸では老後も家賃の支払いが続くため、家賃分の備えができていないと生活水準が下がるおそれがあります。

しかし、あらかじめ老後の家賃負担を見込んだ資金計画を立てておけば、安心して暮らせます。

ただし、必要な老後資金を把握し、各種住居のメリットとデメリットを理解しておくことも重要です。

参考:「おひとりさまの老後の暮らしl必要資金や住まいとリスクについて解説」(みんなが選んだ終活)

老後の資金計画を具体的にどうする?

まずは65歳以降の約30年で、どれだけ住居に費用がかかるか、単純計算してみましょう。そうすることで、事前に備えるべき金額規模をざっくり把握できます。

ずっと賃貸の場合

例えば、毎月8万円の家賃が老後の30年間でかかり続ける場合、家賃の総額は次のようになります。

8万円 × 12か月 × 30年 = 2880万円

なんと、それなりの物件なら買えてしまうくらいの金額ですね。この例ではこんなにも家賃代を準備しておく必要があるのです。

持ち家の場合

家賃は不要ですが、固定資産税や都市計画税(地域により必要)だけでなく、維持費用もかかります。

維持費用に関しては、マンションなど集合住宅であれば修繕積立金として徴収されますが、戸建ての場合は、盲点になりやすいため必ず計算に入れておきましょう。

具体的には、屋根・外壁の塗装、シロアリ対策、水回り、給湯器など定期的なものに加え、様々な部材の交換や各種リフォームなど、住宅の条件に応じて見積もっておくことをお勧めします。

例えば、固定資産税と都市計画税で合計12万円/年、維持費用に合計36万円/年を用意する場合、老後30年間で必要な住宅資金の総額は次のようになります。

(12万円 + 36万円) × 30年 = 1440万円

これもでも大きな額ですが、先ほどの賃貸に比べるとはるかに安く済みますね。

以上のように、まずはざっくりと老後に必要な住居費用を把握しましょう。

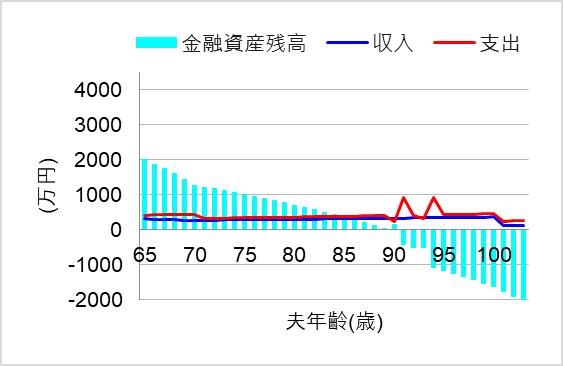

シミュレーション

〜賃貸vs持ち家!老後の資金計画により将来の家計は?〜

それでは実際に、老後の資金計画により将来の家計はどうなるのでしょうか?この記事では、賃貸や持ち家の場合について次のシナリオの設定条件でシミュレーションしてみます。

シナリオの設定条件

- 家族条件

| 家族条件 | 歳(現在) | 生計から外れる |

| 夫 | 65 | 100歳で死亡 |

| 妻 | 62 | 100歳で死亡 |

- 共通条件

いずれのケースでも、住居以外の生活水準(生活費)は同じ。 - 比較条件

| 比較条件 | ケース1 | ケース2 | ケース3 |

| 老後の住宅 | ずっと賃貸 | 持ち家 | |

| 老後の住宅資金 | 家賃:8万円/月 | 合計:4万円/月 <内訳> 固定資産税、都市計画税:12万円/年 維持費用:36万円/年 | |

| 夫65歳時点の貯金 | 2000万円 | 4500万円 | 2000万円 |

| 持ち家の売却益 | なし | 500万円(夫93歳時点) | |

- その他の詳細データはこちらを参照。

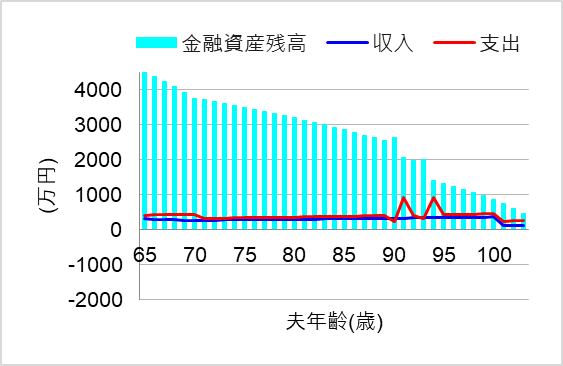

1. ずっと賃貸だと老後2000万円で足りない?

ではまず、ずっと賃貸で暮らす場合について、シミュレーションしてみます。このケースでは、老後2000万円問題(※)の噂を聞いて、夫65歳時点で2000万円あれば十分と考えたのです。

※詳しくはこちらの記事「老後2000万円!自分のケースでは必要?十分?」を参照。

この場合、将来の家計はどうなるでしょうか?

おっと、2000万円の貯金と年金だけでは90歳頃には資金ショートしてしまいます。人生100年時代、賃貸の場合の家賃や、その後の介護施設への入居の可能性なども考えると、2000万円の貯金では不十分でしたね。

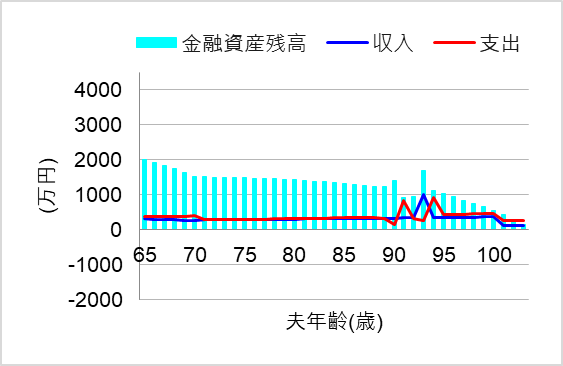

2. ずっと賃貸でも老後の家賃の備えがあれば

では次に、一生賃貸派で老後の家賃の備えをしっかりとしていた場合について、シミュレーションしてみます。

この場合、将来の家計はどうなるでしょうか?

おおっ、これなら一生安心して暮らしていけそうですね。90代で施設に入居することになっても大丈夫です。

ただし、65歳時点で4500万円の貯金を用意しておくには、相当な覚悟と着実に貯金を作る仕組みが必要になります。

3. 持ち家なら老後2000万円でも

では最後に、持ち家の場合についてシミュレーションしてみます。このケースでは、老後2000万円の目安どおりに準備していました。

また、夫婦ともに施設に入所した後は持ち家が不要になるため、持ち家を売却できたものとします。

この場合、将来の家計はどうなるでしょうか?

おおっ、このケースでも安心して暮らしていけそうですね。固定資産税・都市計画税や維持費用だけかかりますが、それでも貯金の減り方がケース1や2より随分緩やかでした。家賃の負担がないというのは大きなメリットでしたね。

まとめ

一生賃貸で暮らす場合の老後の資金計画の重要性について解説しました。

賃貸の場合は、住宅ローンの負担がない一方で、年金生活に入ってからも家賃を支払い続ける必要があり、準備不足だと老後の生活が苦しくなるリスクがあります。家賃という固定費が家計を圧迫するため、早めに老後の資金計画を立てることが必要です。

一方、持ち家の場合は住宅ローンを完済すれば、固定資産税・都市計画税や維持費用だけで済みます。これらは家賃よりも負担が少なく、貯金と年金を生活に回しやすくなります。

とはいえ、個人の価値観や諸事情により、老後資金の目途が立たないまま、どうしても賃貸生活を続けざるを得ないケースもあります。その場合、老後の家賃が大きな負担になってから慌てないように厳しく見積もり、対策を考えておくことをお勧めします。生活費、教育費、働き方、投資、保険、節税など、様々な面での見直し方法がありますので、総合的に見直すと良いでしょう。