中学受験の塾代を払えない?教育ローンで後悔する前に考えるべきこと

「中学受験を考えているけれど、塾代を払えない…」そんな悩みを抱えていませんか?私立中学への進学は子どもの将来にとって重要な選択肢の一つですが、塾代や進学後の教育費が年間100万円以上かかることもあり、家計の負担は大きくなります。

教育ローンを利用すれば一時的に何とかなるように思えますが、将来の返済負担が家計を圧迫し、長期的に見て後悔するケースも少なくありません。

では、教育ローンを利用せずに教育費を乗り切る方法はあるのでしょうか? この記事では、塾代や入学後の費用を賄う方法、教育ローンのリスク、家計に与える影響を詳しく解説し、後悔しないための選択肢を解説します。

・中学受験の塾代に悩む保護者

・教育ローンを検討中の家庭

・私立中や私立高に進学後の学費が心配な人

中学受験の塾代、どれくらいかかる?

塾代の平均と年間の目安

中学受験に向けた塾代は高額になりがちです。一般的に、小学4年生から塾に通い始め、6年生になると年間の学習塾費は100万円以上にも増加することもあります。さらに、春期講習・夏期講習・冬期講習や、直前の特別講習などの追加費用がかかることもあり、小学生の間にかかる塾費用は合計300万円以上になるケースもあります。

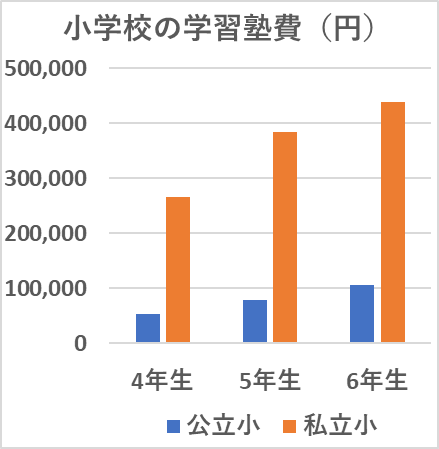

「令和5年度子供の学習費調査」(文部科学省)のデータをもとに作成した次のグラフによると、特に私立小学校では学習塾にも多くのお金をかけていることが分かります。これは、私立中学受験を目指して学習塾に通わせるご家庭が多いためだと考えられます。

これはあくまで平均ですので、中学受験のための学習塾に通わせているご家庭だけに絞ると、こんなものでは済まないことが多いでしょう。

中学受験後にかかる費用(入学金・授業料以外にも…)

私立中学に進学すると、入学金や授業料に加え、他にも多くの費用負担が発生します。次の記事では公立中と比較した私立中の学費について、総額や内訳の違いにも着目して分かりやすく解説しています。

中学受験を乗り越えた後も、継続的な教育費の負担が続くことを考慮しなければなりません。

教育ローンを利用する前に知っておきたいこと

まず家計をチェック!

「塾代が払えない」という状況で教育ローンを検討する前に、まず家計を見直しましょう。

- 現在の収入と支出、貯金の状況を整理

- 教育ローンを組むと、進学後も続く返済負担の把握

- 住宅ローンや老後資金とのバランスを考慮

塾代を支払うために借金をすると、将来の家計が不安定になるリスクがあるため、慎重に判断しましょう。

教育ローンの種類

教育ローンにはさまざまな種類があります。

- 銀行の教育ローン

銀行により条件は様々ですが、2~5%程度の金利が多く、塾代や私立中学校も対象としているケースもあります。多くの選択肢の中で、自分のニーズに合い、借入条件を満たせるものを検討しましょう。 - 国の教育ローン(教育一般貸付)(日本政策金融公庫)

比較的低金利ですが、中学校卒業以上を対象です。そのため、中学受験の塾のためではなく、高校や大学への進学時に検討すると良いでしょう。世帯年収などの条件もよく確認しましょう。

それぞれの特徴を理解し、我が家の家計や進学プランに合うか慎重に検討しましょう。

教育ローンを利用すると後悔?

教育ローンを利用すると、どんな後悔をする可能性があるのでしょうか?いくつか例をご紹介します。

- 中学受験の塾代のために借りたが、結局その後の学費が払えず、退学せざるを得なくなる。

- 高校・大学と教育費が増え、ローンの返済負担が重くなり、生活が困窮する。

- 老後資金が足りず、定年後もハードな働き方を続けざるを得なくなる。

教育ローンに頼らない中学受験・進学方法

教育ローンに頼らずに中学受験し、私立に進学するためには、子どもが小さい頃からコツコツと教育資金を積み立ててきていることが重要です。

しかし、それだけでは不十分な場合、どのように対応すればよいのでしょうか?例えば、次のような方法を検討します。

- 家計の見直し

- 生活費の削減

- 先取り貯金

- 副収入(副業)

- 奨学金・助成制度の活用

- 私立中学の特待生制度、奨学金制度

- 自治体の助成制度

- 塾以外の学習方法

- 家庭での自習

- 通信教育

- 親の指導

本当に中学受験が最適なのか

ここまで考えてみて、改めて本当に中学受験が最適な選択肢なのか考え直すことも重要です。努力だけでは何ともならない限度があるからです。

例えば、次のような観点で見直しましょう。

- 中学受験のメリット・デメリットを整理し、優先度づけ

- メリット

- 教育環境(質・特色)

- 進学実績

- デメリット

- 家計への負担

- 受験ストレス(本人・家族)

- メリット

- 教育費全体のシミュレーション

- 中学~大学までの教育費をトータルで見積り

- 長期的なローン返済負担を考慮

- 親の経済状況

- 家計を維持できるかシミュレーション

- 奨学金も借りる場合の子どもへの負担

では実際に、教育ローンや進学プランにより、将来の家計はどうなるのでしょうか?この記事では、次のシナリオの設定条件でシミュレーションしてみます。

シミュレーション

〜教育ローンや進学プランにより将来の家計は?〜

シナリオの設定条件

- 家族条件

| 家族条件 | 歳(現在) | 生計から外れる |

| 夫 | 43 | 100歳で死亡 |

| 妻 | 40 | 100歳で死亡 |

| 第1子 | 13 | 23歳で独立 |

| 第2子 | 10 | 23歳で独立 |

- 比較条件

| 比較条件 | ケース1 | ケース2 | ケース3 |

| 中学受験 | する | しない | |

| 中学校 | 私立 | 公立 | |

| 高校 | 私立 | 公立 | |

| 大学 | 私立 | ||

| 教育ローン | 借りない | 借りる | 借りない |

| 夫43歳時点の金融資産残高(ケース2は教育ローン借りる前) | 400万円(※) | 700万円 | |

- ケース2の教育ローン借り入れ

| 夫年齢 | 第1子 | 第2子 | 教育ローン借入額 | 以後10年間の毎月返済額 |

| 夫43歳 | 私立中入学 | 入塾 | 200万円 | 1.1万円 |

| 夫46歳 | 私立高入学 | 私立中入学 | 200万円 | 1.1万円 |

| 夫49歳 | 私立大入学 | 私立高入学 | 300万円 | 1.8万円 |

| 夫52歳 | 私立大入学 | 300万円 | 1.8万円 |

- その他の詳細データはこちらを参照。

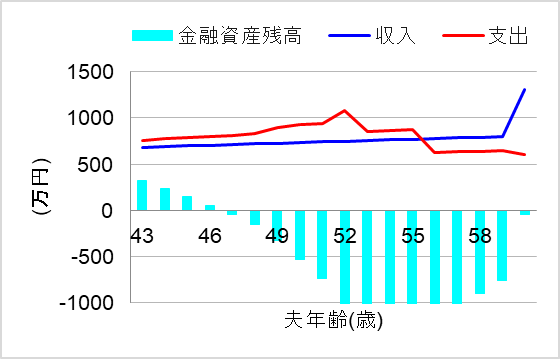

1.教育ローン借りずに中学受験して私立中高

ではまず、教育ローンを借りずに中学受験し、私立中学・私立高校に進学した場合についてシミュレーションしてみます。

現在、上の子が今年私立中学に入学、下の子が小学校4年生です。このケースでは、下の子にも平等な教育機会を与えたいと考え、上の子の時と同様に中学受験塾に通わせることにしたのです。

この場合、将来の家計はどうなるでしょうか?

あっという間にわずかな貯金を取り崩し、夫が40代後半(第1子が高校、第2子が中学校に在学中)に資金ショートしてしまいました。

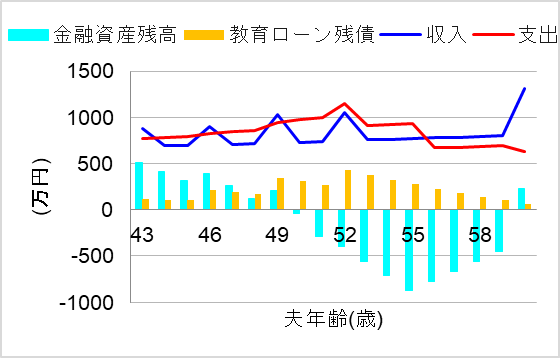

2.教育ローン借り入れても

では次に、教育ローンを借り入れた場合について、シミュレーションしてみます。このケースでは、ローンは後から少しずつ返せば何とかなると考えて、子どもたちのそれぞれの入学時期に、教育ローンを借り入れることにしたのです。

この場合、将来の家計はどうなるでしょうか?

あらら、夫50歳時点(第1子大学、第2子高校時点)で、資金ショートしてしまいました。やはり教育ローンで一時しのぎをしても、高校・大学までのトータルの学費や、長期的な教育ローンの返済負担には耐えられませんでしたね。

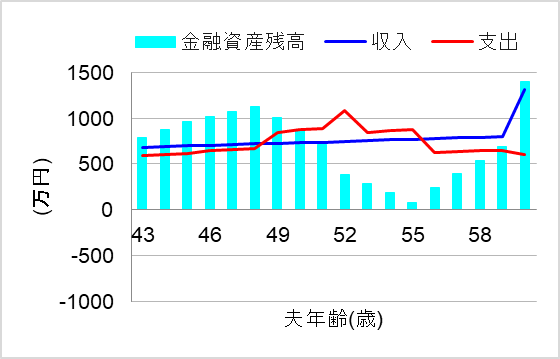

3.中学受験せずに公立中高に進学すれば

では最後に、中学受験せずに、公立中学・公立高校に進学した場合についてシミュレーションしてみます。このケースでは、子どもたちが大学に進学するまでのトータルの教育費を考慮し、中学受験はあえて控えたのです。

その代わり、大学は私立も選択できる自由を残したことで、子どもたちはやる気になり、主体的に大学受験の勉強に励みました。

この場合、将来の家計はどうなるでしょうか?

3.中学受験せずに公立中高に進学すれば

おおっ、これなら何とか私立大学の学費負担にも耐えられそうですね。公立中学や公立高校に進学しても、子どもたちの主体性があれば、進路も家計も全く問題ありませんでしたね。

まとめ

中学受験の塾代や進学後の学費負担は、家計にとって大きな課題です。教育ローンを利用すれば一時的には解決できるように思えますが、長期的に見ると家計を圧迫し、老後資金や生活費に影響を及ぼす可能性があります。

この記事では、塾代の相場や進学後の費用、中学受験をめぐる教育ローンのリスクを解説しました。また、教育ローンや進路による家計のシミュレーションを通じて、中学受験が本当に最適な選択なのかを再考することの重要性をお伝えしました。

中学受験は、子どもの未来を考える上での大切な決断ですが、長期的に教育費の負担がかかっても家計を維持できるかどうかを見通し、無理のない最適な選択をしましょう。

とはいえ、個人の価値観や諸事情により、教育ローンを借りてでも中学受験を優先せざるを得ないケースもあります。その場合、その後の進学費用やローン返済の負担が大きくなってから慌てないように厳しく見積もり、対策を考えておくことをお勧めします。生活費、教育費、働き方、投資、保険、節税など、様々な面での見直し方法がありますので、総合的に見直すと良いでしょう。