相続でまさかの大出費!遺留分侵害額請求への備えは?

「先祖代々の大切な土地を守って欲しい!」と切に願う親。そして「思い出が詰まった実家を相続したい!」と思う子。だとすれば、親子の願いどおりに相続を進めたいですよね。しかし、親の財産はほぼ実家だけで、相続人は自分の他に兄弟もいると、不動産は分けにくく、不公平になりそうですね。

親が遺言書を書いて、実家を受け取る相続人を指定しておけば、他の兄弟もそれに従うことになり、安心できるのでしょうか?実は、他の法定相続人にも相続できる最低限の取り分(遺留分)を請求する権利(遺留分侵害額請求権)があり、請求を受けたら応じなければなりません。それが巨額だと、現実的に支払えない場合もあるでしょう。

かといって、実家を持分で分けて相続しようとしても、家の使用状況やメンテ、後の世代の相続関係などが複雑になるので、それも避けたいところかもしれません。

では、このような事態にどう備えればよいのでしょうか?

・遺留分侵害額の支払いによる

将来家計への影響と備え方

・不動産を売却することなく、

円満相続するためのヒント

具体的には次の方法でこれらを見ます。

- 将来の金融資産残高の推移をシミュレーション

- 生命保険の活用による遺留分侵害額請求への対策を検証

実家を円満に相続し、遺留分侵害額をきちんと支払っても家計を維持できるようにしたいものですね。

統計

国税庁の令和2年の統計情報をもとに作成した次の表によると、取得財産価額(申告状況)のうち土地、家屋、構築物を合わせた不動産の価額は全体の約4割にものぼります。相続財産のうち、かなりの部分を不動産を占めていることが分かりますね。

| 取得財産等の種類 | 取得財産価額 (百万円) | 割合 |

| 土地(宅地、田畑、山林、他) | 6,723,826 | 35% |

| 家 屋 、 構 築 物 | 1,116,331 | 6% |

| 事業(農業)用財産 | 74,866 | 0% |

| 有価証券 | 2,744,997 | 14% |

| 現金 、預貯金等 | 6,557,772 | 34% |

| 家庭用財産 | 32,463 | 0% |

| その他財産 | 2,108,417 | 11% |

| 合計 | 19,358,672 | 100% |

| 出典:「統計情報(令和2年分、相続税、相続財産種類別、申告状況)」(国税庁)を加工して作成 | ||

皆さんも分けにくい不動産の相続のことでお悩みなのではないでしょうか?

それでは、次のシナリオで、相続の仕方や遺留分侵害額請求による家計への影響と、対策の効果についてシミュレーションしてみましょう。

シミュレーション

シナリオの設定条件

- 家族条件

| 家族条件 | 歳(現在) | 生計から外れる |

| 夫 | 30 | 100歳で死亡 |

| 妻 | 27 | 100歳で死亡 |

| 第1子 | 0 | 23歳で独立 |

| 第2子 | -3 | 23歳で独立 |

この4人家族のうち、夫が夫の父の相続を以下の関係で受けることとします。

- 相続関係とシミュレーション対象

- 相続条件

- 夫の母は既に他界し、夫の父は実家で一人暮らししていた。

- 夫の父の遺産総額は5,000万円(実家4,750万円と現金250万円)で、相続人は夫と夫の弟の二人。

- 夫が43歳の時に夫の父が亡くなり、相続が発生。

- 夫は妻、第1子、第2子と賃貸で暮らしているが、将来は実家を相続して移り住みたいと考えている。

- 夫の父も、夫に実家を渡して維持して欲しいと願っている。

- 夫の弟は遠方に暮らしており、実家を相続するつもりはない。

- 不動産の価格には相続税評価額、実勢価格など種類があるが、ここでは単純化のため違いを考慮しない。

- その他の詳細データはこちらを参照。

1. 遺留分支払で大出費

まず、次のケースについて考えてみます。

- 実家(4,750万円)を夫が相続

- 父の現金(250万円)を夫の弟が相続

遺言書には実家を夫が相続するように記載してあるから安心!と思いきや、夫の弟から巨額の請求が来たら驚いてしまうでしょう。夫の弟にも最低限受取を請求できる遺留分(1,250万円)があり、相続した父の現金250万円では足りない1,000万円を請求されたらどうなるでしょうか?

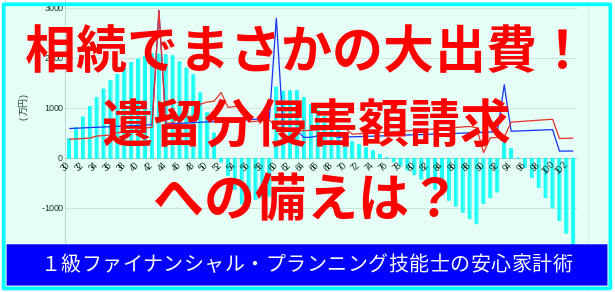

実際にシミュレーションしてみると、次のようになります。

貯蓄を削ってしまうと、これから迎える教育費のピークで家計はピンチ!老後も心もとないですね。子どもに奨学金という負債を背負ってもらう、子どもの進路に制限をかける、生活費を削減するなど、様々な対応を強いられることになります。

こうなっては、夫の人生設計も狂い、兄弟の仲への影響も懸念されるかもしれません。

2. 実家を手放し公平に換価分割

それでは公平性を重視して、不本意ながら実家を売却し、現金として分割(換価分割)する場合はどうなるでしょうか?

- 実家の売却で得られた4,300万円を1/2 (2,150万円) ずつ夫と夫の弟で分ける。

- 父の現金(250万円)を1/2 (125万円) ずつ夫と夫の弟で分ける。

- その結果、夫の取り分は2,150 + 125 = 2,275万円となる。

- 夫は当てにしていた実家を取得できなかったので、代わりにマイホームを購入する。その際、相続で得られた2,275万円を頭金とし、足りない分(1,500万円)を住宅ローンで工面する。

というケースについて考えてみます。

大切な実家を手放し、親や先祖にも申し訳ない気持ちで一杯でしたが、受け取ったお金をありがたくマイホームの購入に当てることにしました。するとどうなるでしょうか?

当初当てにしていた実家がなくなり、予定外の住居確保のため、家計は大変な状況になってしまいます。ここではマイホームを購入することを想定しましたが、仮にこのまま賃貸を続けるとしても、賃貸の出費も続けば老後の生活にも影響が出そうですね。

3. 保険金で遺留分侵害額を支払い

では、生命保険を活用して対策する効果はどうなるでしょうか?

- 相続発生前の事前の対策として

- 実家(4,750万円)の庭が無駄に広すぎるため、一部を800万円で売却。

- 得られた800万円で、夫の父に死亡保険をかけ、夫を保険金の受取人とする。

- 実家(一部の土地を売却後の3,950万円相当)を夫が相続

- 父の現金(250万円)を夫の弟が相続

というケースについて考えてみます。

この場合の死亡保険金800万円が相続対象外となれば、相続対象の財産と遺留分は次のように変わります。

- 相続対象の財産総額は3,950万円 + 250万円 = 4,200万円

- 夫の弟の遺留分は4,200万円 * 1/4 = 1,050万円

- 夫の弟から請求され得る遺留分侵害額は1,050万円 - 250万円 = 800万円

夫は弟から800万円の請求を受けても、死亡保険金800万円を充当することができるのです。この場合、将来の家計はどうなるでしょうか?

これなら実家も家計も守ることができそうです。住居費用は生活に欠かせないものであり、親から住居を引き継げるというのは大変ありがたいことですね。

ご参考

このケースでは相続税がかからないことについて補足しておきます。

夫分の課税価格:3,750 * 0.2 = 750万円 (小規模宅地の特例適用)

夫の兄の課税価格:250万円

課税価格の合計額:750万円 + 250万円 = 1,000万円

基礎控除額:3,000万円 + 600万円 * 2人 = 4,200万円

課税遺産総額:1,000万円 - 4,200万円 < 0 なので相続税がかからない。

まとめ

被相続人が遺言書を書いて、実家を受け取る相続人を指定すれば安心とも限りません。他の相続人からの遺留分侵害額請求により想定外の出費が発生し、人生設計が狂ってしまうのは避けたいものですね。このような事態に備えて事前に対策をするとともに、相続人の将来の家計まで見通して、慎重に相続を設計することをお勧めします。ここでは生命保険を活用する例をご紹介しましたが、円満な相続を実現できるよう、相続する側・される側の、様々な思いに配慮して対策を検討しましょう。

とはいえ、個人の価値観や諸事情により、どうしても不公平な相続になったり、公平性の確保のため巨額の出費を出さざるを得ないケースもあります。その場合でも、将来の家計を維持できるように、生活費、教育費、働き方、投資、保険、節税など、様々な面での見直し方法がありますので、総合的に見直すと良いでしょう。