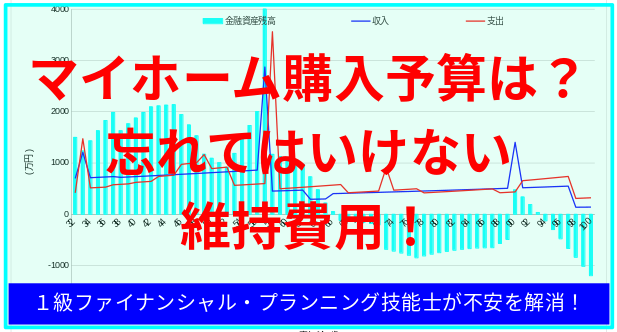

マイホーム購入予算は?忘れてはいけない維持費用!

マイホーム購入の予算を考える時、毎月のローン返済額だけをベースに考えていませんか?例えば「今の家賃が毎月10万円」→「ローン返済も毎月10万円返せる」→「30年のローン(元利金等、2%)で約2,700万円まで借りれる」→「1,000万円の頭金と合わせて3,700万円の物件を買える」というのは、正しいのでしょうか?

実は、ローン返済額に加えて、維持費用を見積もりに含めておかないと、想定外の出費で後々の生活が苦しくなることがあります。

たとえ家賃と同じくらいでマイホームを買えたとしても、買っておしまいではありません。「こんなに維持費用がかかるんだったら買うときにもっと忠告してよ!」と言いたくなっても、後の祭りです。

これから夢のマイホームを購入するときには将来の維持費用まで意識しにくいかもしれませんが、購入前にこの記事を読んでその重要性に気づいた方はまだ間に合いますので、後で後悔しない予算を立てて欲しいです。計画的に維持費用を用意しておかなかった場合の末路が見えると、嫌でも予算に反映しなければと思うでしょう。

維持費用の計画が無い場合の

・将来の家計の見通しの例

・厳しい場合の対策のヒント

皆さんも維持費用の重要性を認識し、適切な購入予算を立てましょう。

マンションの維持費用

国土交通省の平成30年度マンション総合調査結果のデータをもとに著者が作成した次の結果によると、マンションの場合、管理費と修繕積立金を合わせて平均約2.8万円もかかります。購入後はローン返済だけだと思って予算を立てていた人にとって、見逃せない金額ですね。

こんなにかかるなら、やっぱり戸建てにして、メンテは自分が納得できる範囲で程々にすればいい、という気になるかもしれませんね。

| マンションの管理費用・修繕積立金 (駐車場使用料等からの充当額を含む総額の平均) | |

| 維持費用項目 | 月額(万円) |

| 管理費用 | 1.6 |

| 修繕積立金 | 1.2 |

| 合計 | 2.8 |

| 出典:平成30年度マンション総合調査結果(国土交通省)のデータをもとに著者作成 | |

マンションの場合は購入契約成立前に、宅地建物取引士(宅建士)からの重要事項説明で管理費や修繕積立金について説明がありますので、これらの費用を認識できる機会があります。では、戸建の場合はどうでしょうか?

戸建ての維持費用

自分でしっかりと意識しなければならないのが、戸建の場合の維持費用です。どれだけ維持費用をかけるかは任意なだけに、購入時にはあまり意識しなかったり、修繕はまだ先なので必要になってから考えればよいか、と軽視してしまいがちです。また、購入時には計画的に住宅のメンテをするつもりでいても、その後の生活費や教育費など、その時々の目先のことを優先してしまった結果、計画どおりにせず修繕を先延ばしてしまうかもしれません。

その結果、本当に修繕が必要になったときに急に大きなお金を用意できず、焦ってしまうのは避けたいですね。

戸建ての維持費用は建物の構造や立地などにより大きく異なりますが、後のシミュレーションで使う一例を挙げます。

| 戸建てのメンテ費用の例 (試算のための一例) | |||

| 維持費用項目 | 一度の費用(万円) | 実施間隔(年おき) | 月額(万円) |

| 屋根・外壁塗装 | 150 | 10 | 1.3 |

| 水回り | 100 | 15 | 0.6 |

| シロアリ予防 | 10 | 5 | 0.2 |

| その他 | 諸々 | 諸々 | 1.0 |

| 合計 | 3.0 | ||

なお、マンション・戸建てのいずれの場合も、さらに税金(固定資産税、市町村により都市計画税も)の固定費がかかることも忘れてはなりません。

それでは戸建ての場合に、計画的にメンテするかどうかでどんな将来が待っているのか、資産残高をシミュレーションしてみます。

シミュレーション

シナリオの設定条件

以下の条件のもと、夫36歳のときに3500万円のマイホーム(戸建て)を購入。

| 家族条件 | 歳(現在) | 生計から外れる |

| 夫 | 35 | 100歳で死亡 |

| 妻 | 32 | 100歳で死亡 |

| 第1子 | 5 | 23歳で独立 |

| 第2子 | 2 | 23歳で独立 |

| 金融資産条件 | 万円 | 年齢 |

| 貯蓄残高 | 1500 | 夫35歳時点 |

| 住宅ローン負債条件 (固定金利、元利均等) | ||

| 住宅ローン残債 | 2000 | (万円)夫36歳時 |

| 金利 | 2 | (%)全期間固定 |

その他の条件についてはこちらを参照。

ケース1:退職金で再築

次のシナリオで試算してみます。

- 外壁や屋根の塗装リフォームもせず、築後15年目ぐらいから雨漏りが始まった。すぐに生活への影響はなさそうなので、大規模な修繕を怠っているうちにシロアリの被害も拡大し、床、壁、柱など構造部分まで傷んできた。このままでは倒壊してしまわないかと不安になりながら築後約25年を経過した。

- 退職金が入って気が大きくなった頃、夫61歳で1400万円(現在価値)での再築を決断。旧建物の解体や仮住まいの賃貸、諸費用などの出費が400万円(現在価値)かかり、合計1800万円(現在価値)の支出となった。

- 再築後またしても計画的な定期メンテを怠り、夫76歳で臨時メンテを200万円(現在価値)で実施した。

という場合、今後の金融資産残高はどうなるでしょうか?

金融資産は60代のうちにあっという間に底をつき、その後の生活の目処が立たなくなってしまいます。

ケース2:大規模修繕

さすがに再築は無茶なので、代わりに大規模修繕(夫61歳時点、費用800万円(現在価値))で対応する場合はどうなるでしょうか?

人生100年時代ですから、大規模修繕で退職金を大きく減らしてしまうのは痛手ですね。結局は夫93歳で家を売却したとしても、介護費用も賄えない結果となりました。これも避けたいですね。

ケース3:計画的な積立&メンテ

では、冒頭の戸建てのメンテ費用の例を想定して毎月3万円ずつ維持費用を積み立て、その範囲内で定期的にメンテを実施した場合はどうなるでしょうか?

ここでは積み立てを毎年の固定費として計上し、メンテも積み立ての範囲内として臨時出費を抑えました。すると、将来の支出の見通しがたち、無計画に臨時費用を計上するよりも、落ち着いて生活できそうですね。

まとめ

安心して何年も暮らしていきたい夢のマイホームですから、長期的な視野で計画的に維持費用を積み立てることが重要です。幸いにも購入前にこの記事を読んだ方はまだ間に合います。維持費用の重要性を認識し、適切な購入予算を立ててみてください。とはいえ、個人の価値観や諸事情により、どうしても購入予算を下げられない場合もあるでしょう。住宅費用以外の対策も考える必要があります。生活費、働き方、投資、保険など、様々な面での見直し方法がありますので、総合的に見直すと良いでしょう。