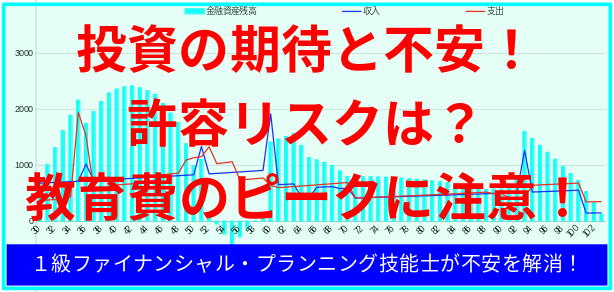

投資の期待と不安!許容リスクは?教育費のピークに注意!

昨今、「物価は上がるのに給料は上がらない!」と悲痛な叫び声が聞こえてきそうな状況ですね。それならば「投資で儲けて、生活のゆとりを手に入れよう!」とお考えの方もいると思います。

資産所得倍増プランでNISA制度の拡充・恒久化が盛り込まれるなど、政府が家計の資産を貯蓄から投資に回すことを後押しする動きも見られ、今まで投資など考えたことがなかったご家庭でも気になっているかもしれません。

しかし、投資というと、財産が目減りするのが怖くて、なかなか一歩を踏み出せない方もいると思います。よほどお金に余裕があり、楽観的になれる状況でない限り、いつ、どれだけ、どのように投資するのが良いのか悩んでしまうのも無理もありません。

大きなリターンを期待するにはそれなりのリスクも伴うものですが、重要なのは許容リスク内で投資を考えることです。では、許容できるリスクをどのように見極めればよいのでしょうか?

・許容リスクの見極め方。

・許容リスク内で投資することの重要性。

具体的には次の方法で分かります。

- 将来の金融資産残高の推移をシミュレーション

- 目減りした場合でも金融資産残高をプラスに維持できるように投資の額を調整

リスク資産に投資するときには、最悪ケースまで目減りした場合でも家計を維持できるかどうかをチェックし、許容できるリスクなのか判断しましょう。

統計

給料はそんなに上がらないのでしょうか?総務省統計局の2021年の家計調査(家計収支編)のデータをもとに作成した次の表によると、勤め先収入は世帯主30代に比べて、40代〜50代では1〜2割程度上昇する傾向があります。

| 世帯主 年齢階級 | 勤め先収入 (円/月) | 30代を100%とした比較 |

| ~29歳 | 447,546 | 79% |

| 30~39歳 | 569,242 | 100% |

| 40~49歳 | 649,190 | 114% |

| 50~59歳 | 692,221 | 122% |

| 60~69歳 | 476,296 | 84% |

| 70歳~ | 226,515 | 40% |

| ・出典:「家計調査(家計収支編)」(総務省統計局)の2021年のデータを加工して作成。 ・住宅ローン返済世帯、勤労者世帯に着目。 | ||

この収入の上がり方を多いと見るか少ないと見るかは人によりますが、特に子育て世帯の場合、子どもの成長とともに生活費や教育費が上がっていきますので、期待するほど上がっていないと感じる方もいるでしょう。

一方、投資はどれくらいしているのでしょうか?次の表によると、有価証券の購入額は30代が他の世代より飛び抜けて多い傾向があることが分かります。

| 世帯主 年齢階級 | 有価証券 購入(円/月) | 30代を100%とした比較 |

| ~29歳 | 2,152 | 29% |

| 30~39歳 | 7,451 | 100% |

| 40~49歳 | 2,104 | 28% |

| 50~59歳 | 2,531 | 34% |

| 60~69歳 | 1,410 | 19% |

| 70歳~ | 285 | 4% |

| ・出典:「家計調査(家計収支編)」(総務省統計局)の2021年のデータを加工して作成。 ・住宅ローン返済世帯、勤労者世帯に着目。 | ||

30代は比較的投資を考える余力があるのかもしれませんが、一方で結婚して子どももでき、住宅ローンも背負って、経済的にも大きなプレッシャーがかかってくる時期でもあります。そのため、将来の給料が順調に上がらなかったら困るという不安もあり、投資による資産形成を考える方もいると思います。

シミュレーション

それでは、以下のモデルケースの場合でシミュレーションしてみます。

シナリオの設定条件

- 家族条件

| 家族条件 | 歳(現在) | 生計から外れる |

| 夫 | 30 | 100歳で死亡 |

| 妻 | 27 | 100歳で死亡 |

| 第1子 | 0 | 23歳で独立 |

| 第2子 | 3年後に誕生 | 23歳で独立 |

- 投資条件

ケース1は投資なし、ケース2,ケース3では夫35歳時点で一括投資をしたものとします。また、投資対象の価格は、結果として以下のような変動をしたものとします。(もちろん、35歳時点で将来の価格が決まっているわけではなく、元本割れリスクもある中、予測に基づいて判断するものとします。)

- その他の詳細データはこちらを参照。

1. 投資なし

ではまず、投資を全くしなかった場合はどうなるでしょうか?

| 結果 | 年齢 | 万円 |

| 金融資産残高 | 夫70歳 | 1,799 |

| 年間生活費 | 夫70-90歳 | 223 |

※年間生活費は夫30歳時点の物価水準で表示。

この場合、投資による金融資産の変動がありませんので、将来の見通しを立てやすいです。しかし、「この生活レベルでは物足りない!」「給料が上がらない分、投資で収入を得て、もっと生活のゆとりを手に入れたい!」と思うかもしれませんね。

2. 許容リスクを超えて投資しすぎ

では次に、投資対象の価格が短期的には変動するリスクはあっても、長期的には徐々に価格上昇する傾向が続くだろうと期待して、35歳時点で1,500万円を一括投資した場合を想定してみます。なお、換金をあえて目減りした時期にせざるを得ないのは、教育資金を捻出するためです。

実際に金融資産残高のシミュレーションをしてみると、次のようになります。

投資にお金を回しすぎて、子どもの教育費のピークの時期に手元の現金が底をつきてしまい、不本意ながら51歳で換金せざるを得なくなってしまいました。

また、51歳で投資対象の金融資産を換金しただけでは、教育費のピーク時期の資金ショートの状況は回避しきれません。そうなると、教育ローンを借りる、子どもに奨学金という負債を負ってもらう、子どもの進路を国公立に制限する、などで乗り切るしかなさそうです。

教育費など必要になる時期が決まっているお金まで価格変動の大きな金融資産に投資してしまうと、換金するタイミングを選べません。その結果、せっかく投資した金融資産が目減りした状況で、不本意に換金することになりかねませんね。このケースでは許容リスクを超えて投資してしまっていたということになります。

また、次の表のように、自分たちの老後の生活費も、投資なしのケース1より減ってしまい、本末転倒の結果になってしまいました。

| 結果 | 年齢 | 万円 |

| 金融資産残高 | 夫70歳 | 795 |

| 年間生活費 | 夫70-90歳 | 199 |

※金融資産には預貯金と有価証券(投資対象)を含む。

※年間生活費は夫30歳時点の物価水準で表示。

3. 許容リスク内で投資、好機に換金

言うまでもなく、換金の理想的なタイミングは投資対象の価格がピークになったときです。老後資金であれば一気に何百万円もの大金が必要になるわけではありませんので、ある程度好機を狙うための時間をかけられます。例えば次の価格変動の例では、「換金」が指しているタイミングですね。(老後であっても必ずしも好機に恵まれるとは限らず、元本割れのリスクは常にあるものとします。)

では、ぜひこの好機に換金できるように、すぐには使わないお金の範囲で投資することを考えてみましょう。今回は35歳時点で800万円を投資に回してみると、次のシミュレーションの通り、換金することなく教育費のピークを乗り越え、老後の好機をじっくり狙う時間をかけられそうです。ここでは70歳の好機で1,315万円で換金できたものとします。

| 結果 | 年齢 | 万円 |

| 金融資産残高 | 夫70歳 | 2,314 |

| 年間生活費 | 夫70-90歳 | 235 |

※金融資産には預貯金と有価証券(投資対象)を含む。

※年間生活費は夫30歳時点の物価水準で表示。

これなら老後もゆとりのある生活を送れそうですね。

まとめ

高度経済成長期のような給料が右肩上がりの時代ではありませんので、家計を維持していくためには投資による収入源の確保も重要な選択肢になってきています。しかし、投資対象の特性だけに着目して、「老後に好機を狙って換金すればお得だ!」などと単純に判断する前に、それまでの家計を維持できるかチェックすることも重要です。その際、今回のケースで実施したような金融資産残高のシミュレーションをすることで、許容できるリスクの範囲で投資額を調整してみてはいかがでしょうか?

とはいえ、個人の価値観や諸事情により、どうしても投資が怖い、小さくても目減りは嫌だ、そもそも投資の余力がない、などのケースもあります。その場合も、一生安心の家計を維持するには、対策を考えておくことをお勧めします。生活費、教育費、働き方、投資、保険、節税など、様々な面での見直し方法がありますので、総合的に見直すと良いでしょう。