投資信託の老後取り崩しは定率か定額か?お金が長持ちしても使い切れないのも嫌!

老後の資産運用では、どのくらいのペースで資産を取り崩すか(例:投資信託を換金するか)が重要です。取り崩し方次第で、資産寿命が変わるだけでなく、生活の安定感や心理的な安心感も大きく左右されるからです。

例えば、多くの方は次のような相反する悩みを抱えています。

- お金が不足するかもしれないという不安

人生100年と言われる今、長生きリスクが高まっています。取り崩しペースが早すぎると、後半で資金が底をついてしまう心配があります。 - お金を使い切れないかもしれないという不安

逆に、慎重になりすぎると活動量が多い時期に資産を活用できず、「貯めた意味がない」と後悔するケースもあります。

この記事では、代表的な取り崩し方として、定額と定率のそれぞれの特徴やメリット・デメリットを比較し、どう活用すれば「安心して楽しく使えるお金」を確保できるのかをシミュレーションを交えて解説します。お金を「長持ちさせる」だけでなく、「無駄なく使い切る」ための方法を一緒に考えましょう。

・投資信託などの投資性金融資産の取り崩し方で悩んでいる人

・勢いよく取り崩し過ぎてお金が足りなくなるのが不安な人

・慎重に取り崩し過ぎてお金が余るのが不安な人

老後の貯蓄は余る?足りない?

皆さんは老後に貯蓄が余っているのでしょうか?それとも足りないのでしょうか?まずは老後の平均的な貯蓄について見てみましょう。

総務省の「家計調査報告(貯蓄・負債編)」(2023年(令和5年)平均結果、二人以上の世帯)によると、貯蓄現在高は次の通りです。

- 60-69歳:2434万円

- 70歳以上:2503万円

参考:「家計調査報告(貯蓄・負債編)」(総務省)

https://www.stat.go.jp/data/sav/1.html

しかし、これで生涯十分なのでしょうか?それとも、使い切れず無駄に残ってしまうのでしょうか?

それは、ライフスタイルや健康状態だけでなく、取り崩し方次第です。自分のケースに合わせて取り崩し方を考えることが大切です。

定額・定率のどっちで取り崩す?

代表的な取り崩し方法として、定額・定率の方法をご紹介するとともに、それらのメリットとデメリットを解説します。

定額取り崩し

メリット

- 安定した生活費を確保

毎月一定額ずつ取り崩すことで、毎月使えるお金を安定させることができます。

デメリット

- 取り崩し額の決めにくさ

老後の前半で健康状態にも恵まれている場合、何歳まで生きるか分かりません。取り崩しペースが早すぎると資金が尽きるリスクがあり、逆に慎重すぎる場合は余らせてしまう可能性があります。

定率取り崩し

メリット

- 資金の有効活用がしやすい

元気で活動量が多い前半に資産を多く使えるため、豊かな生活を楽しめます。 - 資金寿命を延ばせる

資産残高が長持ちしやすく、長寿リスクにも対応しやすいです。

デメリット

- 取り崩し額の減少

資産が減るにつれて取り崩し額が小さくなり、後半に不安を感じる可能性があります。 - 使い切れないおそれ

いつまでも一定割合で取り崩していると、逆に使い切れないまま亡くなる可能性もあります。

老後の途中で取り崩し方法を変える?

老後資金の取り崩し方法は、定率か定額、もしくは途中で変更することも選択肢として検討すると良いでしょう。老後の長い期間の中で、自分のライフスタイルや健康状態、余命の見通しが変わることもあり、柔軟に対応するためです。

例えば、老後の初めは定率で、途中からは定額で取り崩す考え方があります。

- 初めは定率

元気で活動量が多い時期に資産を活用し、充実した生活を楽しむため。 - 途中からは定額

自分の余命の見通しを踏まえて、いくらずつ取り崩すと無駄なく使い切れるか計算しやすくなるため。

それでは実際に、老後の取り崩し方法の選択により、どのようにバランスを取れるのでしょうか?この記事では、次のシナリオの設定条件で、老後資金の取り崩しをシミュレーションしてみます。

シミュレーション

〜取り崩し方法により資産は余る?不足する?ちょうど使い切れる?〜

シナリオの設定条件

- 現在(65歳時点)の投資信託残高(時価評価額):2000万円

運用利回り4%継続と仮定。 - 比較条件

| 比較条件 | ケース1 | ケース2 | ケース3 |

| 取り崩し方法 | 定率のみ | 定額のみ | 前半:定率 後半:定額 |

| 取り崩し額 | 66-100歳:毎年残高の10%ずつ | 66-100歳:毎年105万円ずつ | 66-85歳:毎年残高の10%ずつ 86-100歳:毎年50万円ずつ |

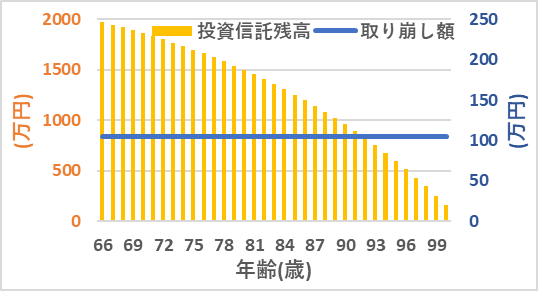

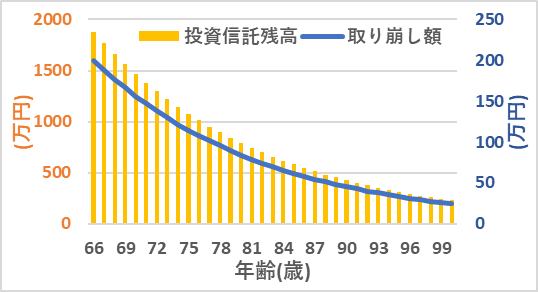

1.定額取り崩しのみ

ではまず、65歳から100歳までずっと定額で取り崩し続ける場合についてシミュレーションしてみます。この場合、定額で現金に換金されることから、生活は安定し、生活費の管理もしやすくなるでしょう。

一方、投資信託の残高はどのように減っていくのでしょうか?

なんと、残高の減り方は初めは緩やかで、90歳近くまで1000万円以上の残高がありますね。運用しながらの取り崩しなので、定額で取り崩すと一直線には減らないのです。

このような取り崩し計画で、仮に70代-80代で亡くなってしまうと、投資信託の半分以上を取り崩さないまま、無駄に残してしまうおそれがあるのです。

元気なうちに、もっと勢いよく使っておけばよかったと後悔するかもしれませんね。

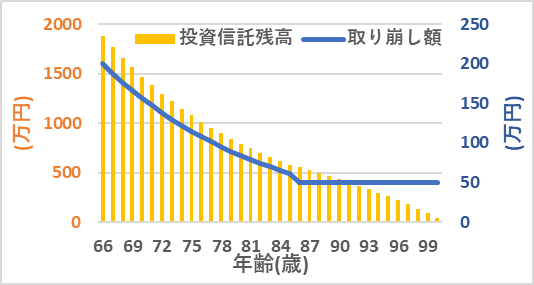

2.定率取り崩しのみ

では次に、65歳から100歳までずっと定率で取り崩し続ける場合についてシミュレーションしてみます。この場合、その都度残高の一定割合で取り崩すため、初めは勢い良く取り崩し、徐々に取り崩し額は緩やかになっていきます。

これなら元気で活動量が多いうちにたくさん取り崩し、残高も長持ちするので、バランスを取れますね。

しかし、一定の「割合」でずっと取り崩すことから、このケースでは100歳で約230万円ほど余ってしまいます。

かといって、取り崩しの割合を大きくし過ぎると、前半で一気に取り崩し過ぎて、後半の先細りも不安ですね。

3.初めは定率、途中からは定額で取り崩し

そこで今度は、前半(65-85歳)は定率、後半(86-100歳)は定額で取り崩すことにしてみます。この場合、幸い85歳時点で健康状態に恵まれていたため、後半では100歳まで生きる可能性があると判断し、ちょうど使い切れるように定額を決めたのです。すると次のように推移します。

これなら元気で活動量のある前半ではしっかりお金を使い、後半も安定した取り崩し額で安心ですね。さらに、使い切れる安心感もあります。

まとめ

老後の投資信託の取り崩し方として、定額・定率のそれぞれにメリットとデメリットがあり、一概にどちらが正解とは言えません。大切なのは、自分のライフスタイルや健康状態、資産状況を考慮しながら、柔軟に取り崩し方法を選択することです。

シミュレーションの結果からも分かるように、定額で取り崩せば安定した生活を維持できますが、予想より早く亡くなると使い切れずに残るリスクもあります。一方、定率で取り崩せば資産の長持ちが期待できますが、後半の取り崩し額が減る不安もあります。これらの特性を踏まえ、老後の初めは定率で積極的に活用し、途中からは定額で安定させる方法も選択肢として検討すると良いでしょう。

また、老後資金の取り崩し計画は、一度決めたら終わりではなく、定期的に見直しながら調整することが重要です。長生きリスクとお金を使い切れないリスクのバランスを考え、自分に合った最適な方法を選びましょう。

とはいえ、個人の価値観や諸事情により、どうしても「慎重になり過ぎ」または「勢い良く使いすぎ」と感じて不安になる方もいるでしょう。そんな方は、人生の寿命または資金の寿命のどちらか一方が先に見えてきてから慌てないように、対策を考えておくことをお勧めします。生活費、教育費、働き方、投資、保険、節税など、様々な面での見直し方法がありますので、総合的に見直すと良いでしょう。